確定申告が無事終わったものの、提出期限後に間違いに気づくこともあります。

提出期限内は、訂正申告といって、再度提出することで、一番最後に提出されたものを正しい確定申告書として受理してもらえます。

ところが、確定申告の期限後の場合、一定の手続きが必要です。

本記事では、確定申告期限後に間違いに気づいた場合の手続きについて解説しました。

確定申告の間違いは、所定の手続きを経ないと受け付けてもらえません。手続きをスムーズに進めるために、どうぞ最後までご一読ください。

提出期限後の確定申告の間違いの対処法

確定申告書を訂正する場合、提出期限後のやり直しには2つの方法があります。

やり方は、当初の申告より所得や税額が「増える」のか「減る」のかによって決まっています。

- 所得や税額が「増える」場合の手続きを「修正申告」

- 所得や税額が「減る」場合の手続きを「更正の請求」

といいます。

修正申告

当初の申告で、間違って所得や税額を少なく申告していたため、やり直す手続きが修正申告です。

修正申告の手続きの流れ

修正申告の手続きは、以下の流れで進めていきます。

- 修正が必要な箇所を特定し、正しい内容を確認する

- 修正申告書を作成する

- 修正申告書と必要な添付書類を税務署に提出する

- 追加で納付する税金と延滞税を支払う

修正申告のやり方

修正申告では、確定申告書の第1表と第5表を提出します。

第5表に修正前の申告書に記載した事項と修正によって増加する部分について書き、第1表に修正後の正しい金額を記載して提出します。

修正申告ができる期間

修正申告は、税務署から更正を受けるまでの間は期限はなく、いつでも手続きが可能です。

修正申告の注意点

修正申告については、以下の2つの点で注意が必要です。

- 加算税

- 税務署からの調査通知を受けた後に修正申告や更正を行う際には、追加で支払う税金に加えて、過少申告加算税や重加算税が発生することがあります。

特に、申告期限を過ぎてから申告する場合には、無申告加算税や重加算税がかかる可能性もあります。

- 延滞税

- 修正申告によって追加で税金を納付する場合、納付期限の翌日から納付日までの間について延滞税がかかる可能性があります。

更正の請求

当初の申告で、間違って所得や税額を多く申告していたため、やり直す手続きが更正の請求です。

更正の請求の手続きの流れ

更正の請求の手続きは、以下の流れで進めていきます。

- 修正が必要な箇所を特定し、正しい内容を確認する

- 更正の請求書を作成する

- 更正の請求書を税務署に提出する

- 税務署で更正の請求の審査が行われる

- 更正が認められた場合、所得の減額が行われる(税額の減額の場合、還付される)

更正の請求のやり方

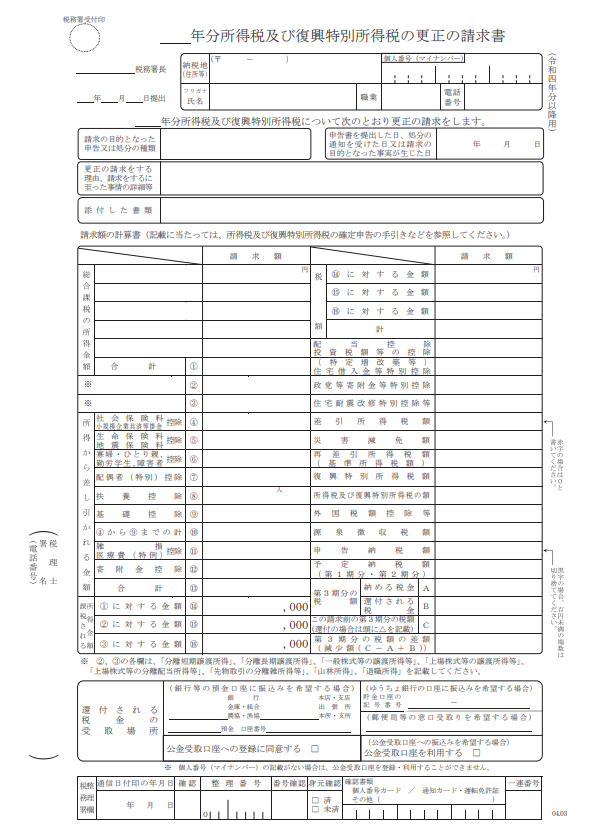

更正の請求は「更正の請求書」という独自の様式の書類をつかって作成・提出します。

更正の請求書は、様式的には確定申告書を簡略化したフォーマットになっています。

本来の正しい所得、所得控除、税額を所定の箇所に記載し、すでに納めた税額との差額を求め、還付金額を請求するようにできています。

【更正の請求書】

更正の請求ができる期間

更正の請求ができる期間は、原則として法定申告期限から5年以内です。

例えば、令和5年分の所得税の確定申告の場合、法定申告期限は令和6年3月15日です。この場合の更正の請求ができる期間は、法定申告期限から5年後の令和11年3月15日となります。

更正の請求の注意点

更正の請求は、提出したからといって必ず還付等の手続きがされるわけではありません。

更正の請求は納税者が税務署長に「更正」を請求する手続きです。「更正」は税務署長権限で行う行政手続きで、税務署長が内容を精査し、認めなければ成立しません。

まとめ

確定申告が終了した後でも、間違いに気づくことはよくあります。

提出期限内であれば、訂正申告を行うことで間違いを修正できますが、期限を過ぎた場合は一定の手続きが必要です。

間違いが所得や税額が増える場合は「修正申告」を行い、減る場合は「更正の請求」の手続きになります。

修正申告では、税務署から更正を受けるまでの間は期限はなく、手続きできます。

一方、更正の請求には期限があり、5年以内に提出することが必要です。

更正の請求によって還付金が受け取れる可能性がありますが、必ずしも手続きが成功するわけではないことに留意する必要があります。

また、修正申告や更正の請求には税務調査のリスクもあるため、正確かつ適切な手続きを行うことが重要です。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。