年収130万円を超えるとパート・アルバイト労働者は扶養から外れるため、社会保険料や年金への支払いが増加し、手取り収入が減少します。

そのため、扶養から外れないように収入を調整するのが一般的ですが、企業にとっては労働力不足が問題でした。

しかし、2023年10月から新たなルールが導入され、この問題に対する一時的な解決策が提供されます。この新ルールにより、年収が130万円を超えても、配偶者の扶養にとどまることが可能になります。

この記事では、

この記事の内容

✅年収130万円の壁の概要・問題点

✅新ルールの詳細

✅新ルールの注意点や手続き

について紹介します。

ぜひ最後までご一読ください。

年収130万円の壁とは

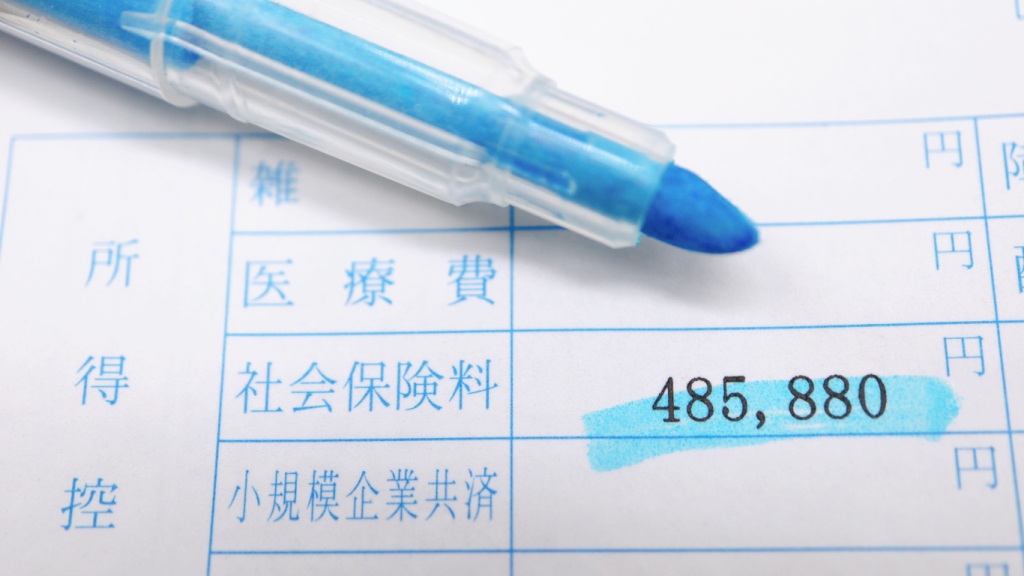

年収の壁は、特定の収入基準を超えると、社会保険料や年金に関する支払いが発生するというものです。130万円の壁は社会保険の扶養になる際の年収の制限のことです。

年収130万円の壁の概要

パート・アルバイトで働く場合、社会保険は配偶者の扶養になることが多くあります。

社会保険で扶養になる人を被扶養者といいます。被扶養者には年収の制限があり、従業員100人以下の企業で勤務する場合、年収130万円以下が要件です。

*従業員100人超の企業に勤務の場合、年収が106万円を超え、一定要件に該当すると、社会保険の扶養から外れることになります。

130万円を超えた場合はどうなるかというと、国民健康保険、国民年金に加入し(手続きは居住地の市区町村で行います。)保険料は自己負担になります。

年収130万円を超えたことはなぜわかるのか?

被扶養者の年収が130万円を超えたことがなぜわかるのか、というと、被保険者が加入する健康保険組合が定期的な「被扶養者の収入確認」を行うからです。

例えば、妻がパートで働く場合、年収130万円未満であれば夫の被扶養者になります。

- 健康保険組合は、年に1回被保険者である夫に対し被扶養者の収入確認を行います。

- 被保険者である夫は、被扶養者である妻の年収について、今後1年間の収入見込みを書面により報告します。

ポイント

この仕組みにより、被扶養者の収入がわかり、被扶養者に該当するか否かが判定されます。

年収130万円の壁の問題点

パート・アルバイトで年収130万円を超えると社会保険料の負担が生じます。130万円を少し超える程度の場合、130万円未満で被扶養者になる場合と比べ、手取り額は大幅に減ります。

そのため、多くの人が年収130万円を超えないように労働時間を調整しています。

人手不足で仕事量が多い企業にとっては、年収130万円の制限は、労働力の確保ができず問題でした。

2023年10月からの新ルール

2023年10月からの新しいルールが導入されることで、この問題に一時的な解決策が提供されます。新しいルールでは、年収が130万円を超えても扶養を外れずにすみます。

新ルールの概要

この新ルールは、従業員が100人以下の企業に勤務するパート・アルバイトの年収が130万円を超えても一時的なものであれば、継続して配偶者の扶養になることができます。

手続きは、毎年健康保険組合が行う被扶養者の収入確認のときに、パート・アルバイトの勤務先が発行した事業主の証明を提出するだけです。

新ルールの注意点

新しいルールには、いくつかの注意点も存在します。

- 原則として連続2回までが上限

- 今回の措置(事業主の証明による被扶養者認定の円滑化)については、あくまでも「一時的な事情」として認定を行うことから、同一の者について原則として連続2回までが上限とされています。

(被扶養者の勤務先が事業主の証明を提出し、保険者が確認したときに1回とカウントします。)

- 年間収入の見込みが恒常的な場合は対象外

- 今回の措置は一時的な事情を考慮するため、基本給が上がった場合や、恒常的な手当が新設された場合は対象外です。

一時的な収入の変動の例としては以下のとおりです。

- 他の従業員が退職したことにより、当該労働者の業務量が増加した

- 他の従業員が休職したことにより、当該労働者の業務量が増加した

- 突発的な大口案件により、当該事業所全体の業務量が増加した

まとめ

2023年10月からの新しいルールの導入により、年収が130万円を超えても扶養から外れずにすむようになります。

具体的には、

従業員が100人以下の企業に勤務するパート・アルバイトの場合、年収が130万円を超えても、事業主が発行した証明書を提出することで配偶者の扶養にとどまることができます。

ただし、新しいルールには注意点があり、一時的な事情を考慮しているため、2回までの適用上限や年間収入の見込みが恒常的な場合は対象外となります。

今回の制度は一時的な対応策であり、今後、改正やルール変更の可能性もあるので、定期的な確認をおすすめします。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。