来月9月は3月決算法人の事業年度の中間になります。

法人税では前期の法人税の年税額が20万円を超える場合、翌事業年度の中間で中間申告による納付が発生します。(3月決算法人の中間申告の申告納付の期限は、事業年度開始からから6月を経過した月である9月から2ヶ月以内ですので、11月末日になります。)

中間申告は原則、前事業年度の実績によりますが、仮決算を組んで中間申告をすることも認められています。

仮決算による中間申告は、資金繰りが悪い場合は効果的な方法ですので、中間期を迎える法人にとっては早めに仮決算の準備をしておくことをおすすめします。

法人税の中間申告とは?

中間申告の概要

法人税の中間申告は、事業年度の途中で法人税を申告し、納付する手続きです。これは、年間の税額を一度に納める負担を軽減するために、事業年度末前に一部を前納する制度です。中間申告で納付した金額は、確定申告時に最終的な納税額から差し引かれるため、年間を通じての納税負担が平準化されます。

中間申告には、「前年度実績を基準とする中間申告(予定申告)」と「仮決算に基づく中間申告」の2種類があります。

ポイント

- 前年度実績を基準とする中間申告(予定申告)

- 仮決算に基づく中間申告

前年度実績を基準とする中間申告(予定申告)

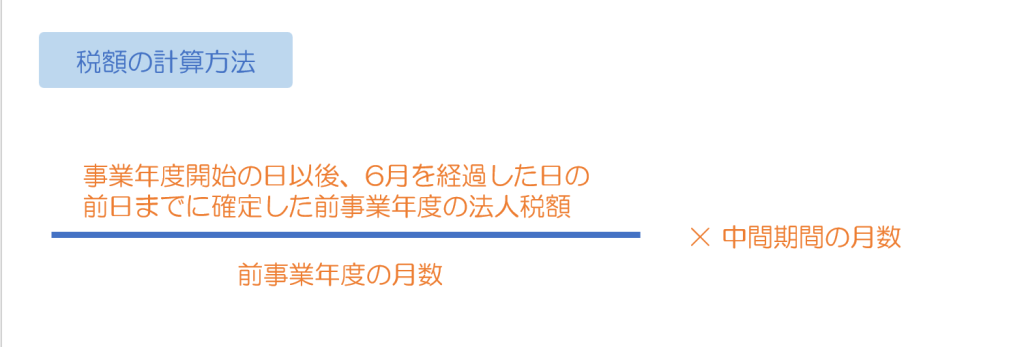

予定申告は、前期の実績に基づいて中間納付額を計算する方法です。具体的には、前期の法人税額を前期の月数で割り、その結果に6を掛けた金額が中間申告納付額となります。これにより、前年と同程度の収益が見込まれる場合に、一定の納税額を事前に納めることができます。

仮決算に基づく中間申告

仮決算による中間申告は、今期の実績を基に仮決算を行い、その結果に基づいて中間納付額を算定する方法です。これにより、今期の売上が低下した場合や資金的に困難な場合には、納付額を減額またはゼロにすることが可能です。この方法は、特に経営状況が変動しやすい中小企業にとって、有効な資金繰りの手段となります。

資金繰りが悪化した場合の対策

資金繰りが厳しい場合は、仮決算を活用して中間納付額を減額することができます。仮決算に基づく中間申告を行うことで、今期の実績に応じた納税額を設定できるため、資金的な負担を軽減することが可能です。

実態に即した納税

仮決算方式では、現在の業績に基づいて中間納付額を計算するため、より実態に即した納税が可能になります。売上高の減少や仕入高の増加などの変化を反映させることができます。

特に、今期の売上が著しく低下した場合には、予定納税額を大幅に減額できることが多いため、事業継続に向けた重要な手段となります。

仮決算による中間申告の手順

仮決算による中間申告は、確定申告と同様、以下の手順で行います。

仮決算の中間申告の手順

- 中間申告期間の財務諸表を作成

- 課税所得を計算・申告書の作成

- 算出された税額に基づいて中間納付を行う

中間申告を忘れた場合や納付が困難な場合の対処法

中間申告での納付を忘れた場合、ペナルティが発生します。また納付が困難な場合には、一定の要件のもと猶予制度があります。

中間申告の納付しなかった場合のペナルティ

期限までに納付できなかった場合、延滞税が発生します。延滞税は、納期限から実際の納付日までの日数に応じて計算されます。したがって、納付を忘れていた場合には、できるだけ早く納付することが重要です。

納付が困難な場合の対応策

猶予制度とは、災害や経済的な理由で国税を一度に支払うのが難しい場合に、税務署に申請することで納税を延期できる制度です。主に「換価の猶予」と「納税の猶予」があり、猶予期間は原則として1年以内です。

- 換価の猶予

- ・事業や生活が困難になる場合に、担保を提供して申請します。

・猶予中は延滞税が軽減され、財産の差押えや売却が保留されます。

- 納税の猶予

- ・災害などで財産に損失がある場合に申請します。

・担保は不要で、延滞税が免除され、財産の差押えや売却が保留されます。

その他、特定の事情により納税が困難な場合も、申請により猶予が認められることがあります。

まとめ

来月9月は3月決算法人の事業年度の中間期を迎えます。

3月決算法人では、前期の法人税年税額が20万円を超える法人は、11月末日までに中間申告による納付が必要です。

通常、前年度実績に基づく予定申告方式が採用されますが、業績悪化時には仮決算方式を選択できます。

仮決算方式は、現在の業績に基づいて中間納付額を算定するため、売上減少や経費増加などの変化を反映できます。これにより、実態に即した納税が可能となり、資金繰りの改善にもつながります。

特に今年度、業績に大きな変動がある場合は、仮決算方式の採用を検討することをお勧めします。この方法を活用することで、納付額の減額や場合によってはゼロにすることも可能です。

ただし、中間申告を怠ると延滞税などのペナルティが発生しますので注意が必要です。また、納付が困難な場合は、換価の猶予や納税の猶予などの制度を利用できる可能性があります。

中間申告は適切な資金計画を立てる上で重要です。早めの準備と適切な方法の選択が、円滑な事業運営につながります。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。