かねてより、度々話題に上ることがある中小企業経営者の社会保険料削減スキーム。

ここに規制が入る可能性が出てきました。

令和6年9月30日(月)に行われた第183回社会保障審議会医療保険部会において、

標準報酬月額5万8千円の被保険者に代表取締役や役員が含まれ、「報酬を極端に低く設定し、高額な賞与を支給しているケースも存在する」という実態をつかんでいることが公表されたからです。

そこで、この記事では、役員が、賞与を活用して社会保険料を削減するスキームの仕組みと今後の法改正の可能性についてまとめました。

社会保険料の仕組み

給与や賞与の社会保険料は、支給額に一定の率を乗じる仕組みになっています。

保険料率と労使折半

給与や賞与の支給額に乗じる社会保険の料率は定められています。(都道府県により違いがありますが、概ね大差はありません。)

例えば、東京都の場合、健康保険料11.58%((介護保険2号被保険者(40歳以上64歳未満)に該当する場合)、厚生年金保険料が18.3%です。

社会保険料の負担は、労使折半で、事業者と給与の受給者が互いに半分ずつを負担します。

社会保険料の上限

社会保険料は、支給額に料率を乗じるため、支給額が増えるに従い保険料も増額します。給与の支給額が大きい場合、そのままでは負担額が多額になります。そのため支給額の上限が設けられています。

上限額は給与と賞与でも違ってきます。また、健康保険料と厚生年金保険料でも違い、それぞれの上限額は以下のとおりです。

- 給与の標準報酬月額の上限

- 健康保険料:139万円 厚生年金保険料:65万円

- 標準賞与額の上限

- 健康保険料:年間573万円 厚生年金保険料:1回の支給につき150万円

給与や賞与が一定の上限額を超えて支給された場合でも、社会保険料の計算はその上限額に基づいて行われます。

例えば、月の給与が150万円であっても、健康保険料は139万円、厚生年金保険料は65万円を上限として、それぞれの料率をかけて計算されます。

社会保険料削減スキームとは

社会保険料削減スキームは、上述した社会保険料に上限があることを利用した方法です。

特に、給与よりも賞与の方が社会保険料の負担が少ない点に注目しています。

基本的な仕組みとしては、毎月の役員報酬を低めに設定し、その分を賞与として支給することで、社会保険料や税金の負担を全体的に抑えるというものです。

厚生年金保険料が少なくなるため、将来の年金額が減る可能性がありますが、、高収入の経営者の場合、年金を十分に受け取れない可能性もあるため、将来よりも現在の節税効果を重視する考え方により採用されるスキームです。

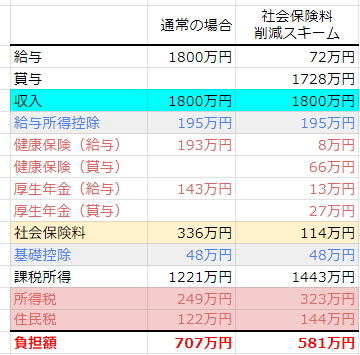

スキームの具体例

ここからは具体例を用いて解説します。

給与よりも賞与の方が社会保険料は有利です。そのため、給与は社会保険料の最小の標準報酬月額58,000円に設定します。(一般的には、切りのいい6万円とします。)

これまで、役員報酬が月額150万円で年間1800万円だったとすれば、役員報酬を月額6万円(年間72万円)にし、残り1728万円を役員賞与にして年収を1800万円にします。

すると、賞与で社会保険料がかかるのは、健康保険料で573万円、厚生年金保険料で150万円なので、社会保険料の負担は大幅に軽減されます。

社会保険料が削減されると所得税・住民税の計算では所得控除が減る分、税額が増えますが、社会保険料と合わせた総合的な負担額はかなり軽減されます。

給与所得のみで、ほかに所得や所得控除がないと想定した場合に、社会保険料と税金の負担は年間126万円削減される計算になります。

注意点

このスキームでは、事前に手続きが必要なことと、将来の退職金にリスクが生じる点に注意が必要です。

- 事前の手続き

- 役員賞与は通常、損金(経費)として認められないため、事前確定届出給与として税務署への届出が必要です。

事前確定届出給与に関する届出

- 役員退職金の算定への影響

- 役員退職金は、以下の算式で計算されます。

最終報酬月額×勤続年数×功績倍率=役員退職金

そのため、長い期間役員報酬を低額にし、退職間際に退職金算定のために増額する場合、変更後の金額を最終報酬月額と判断するかについては、税務上、疑義が生じる可能性があります。

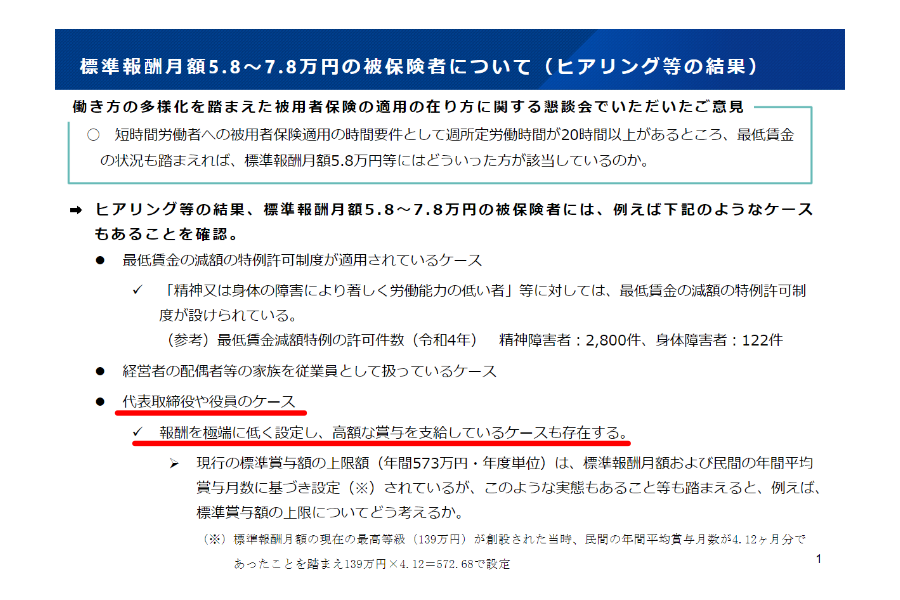

厚生労働省保険局が問題視

じつは、今、この社会保険料削減スキームが問題視されています。

以下の資料は、令和6年9月30日(月)に行われた第183回社会保障審議会医療保険部会の資料です。

標準報酬月額5万8千円の被保険者がどういった人たちかという議題があり、会社役員が役員報酬を低く設定し高額な賞与を支給している実態をつかんでいます。

標準報酬月額5.8~7.8万円の被保険者について(ヒアリング等の結果)

社会保険料削減スキームの問題点

社会保険料削減スキームには、公平性の問題と社会保険の財源確保からの問題点があります。

公平性の問題

社会保険制度は、所得に応じた負担が原則ですが、このスキームはその基本的な考え方を歪める結果になります。

高所得者で、自身の収入を操作できる企業経営者が社会保険料の削減を行うと、他の高所得者との負担に不均衡が起き、中低所得者との不公平も生じます。

財源確保の問題

少子高齢化で社会保険制度の維持が課題となっている中、不当な社会保険料の減額は、制度の持続可能性に大きな影響を与えると考えられます。

予想される規制の方向性

これらの問題に対処するため、あくまで推測ですが、以下のような規制が検討される可能性があります。

- 賞与への上限設定の見直し

現在の賞与に対する社会保険料の上限を引き上げるか、撤廃する。

- 報酬総額での算定

月額報酬と賞与を合算した年間総報酬で社会保険料を算定する方式の導入。

- 高額報酬者への特別措置

一定額以上の高額報酬受給者に対して、追加的な保険料負担を求める。

- 報酬支払い方法の規制

役員報酬と賞与の比率に制限を設ける。

まとめ

社会保険料削減スキームは、以前から税理士業界では知られていましたが、認知度は限定的でした。ところが、最近ではSNSなどによって広く一般的に知られてきています。

社会保険料と税金を合わせた負担が大幅に削減されるインパクトが大きいため、取り沙汰されますが、将来の退職金での問題や、社会保険料不均衡に対する規制の可能性については十分に検討されていない向きもあります。

今回、規制の可能性が予見される厚生労働省の動きもあったので、安易なスキーム採用への注意喚起も含め、記事として取り上げました。

今後、法改正の動きがあれば、また取り上げていきたいと思います。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。