来月7月は、個人事業主や副業をしている方にとって「所得税の予定納税」の第1期納付月です。

前年の確定申告で所得税が15万円以上だった方には、6月中旬ごろに税務署から「予定納税額の通知書」が届きます。資金繰りに大きな影響を与えるこの納税を前に、仕組みや納付額の計算方法、減額申請の条件や手続きなどをしっかり理解して準備しておくことが大切です。

本記事では、7月の納付をスムーズに迎えるために知っておきたいポイントを、わかりやすく解説します。

予定納税とは

制度の概要と目的

予定納税は、前年の所得税額が一定以上だった場合に、その年の所得税の一部を前払いする制度です。

多くの個人事業主や副業で大きな所得がある会社員、不動産収入がある方が該当します。

そもそも確定申告は翌年3月に行い、そのときに前年の所得税を一括で納めますが、金額が大きいと負担も大きくなります。

予定納税はこれを分割前払いすることで、納税者の負担を軽くしつつ、国の歳入を安定させる役割があります。

対象者の条件

具体的に、予定納税が必要となるのは「前年の確定所得税額が15万円以上の人」です。

例えば次のような方が多く該当します。

所得税の予定納税の対象者

- フリーランス、個人事業主

- 副業で大きな所得があるサラリーマン

- 不動産賃貸収入がある人

前年の確定申告で「思った以上に税金を納めた」翌年に、税務署から突然通知が届いて驚く人も少なくありません。

納付時期と金額の計算方法

予定納税は年2回に分けて納めます。

- 第1期分:7月1日〜7月31日

- 第2期分:11月1日〜11月30日

金額は前年の確定所得税額の「3分の2」を2回に分けます。つまり各期は「前年の3分の1ずつ」となります。

具体例

【例】前年の確定所得税額が30万円の場合

- 予定納税総額:30万円 × 2/3 = 20万円

- 第1期:10万円

- 第2期:10万円

毎年6月中旬ごろに税務署から「予定納税額の通知書」が届きますので、必ず中身を確認しましょう。

これを見落とすと「通知が来たこと自体に気づかないまま延滞」というケースもあります。

予定納税の納付義務と注意点

予定納税には納付義務と延滞税などのペナルティがあるため、資金繰りへの影響を見据えて計画的に準備することが大切です。

納付を怠った場合のペナルティ

予定納税は、前年分の所得金額や税額などを基に計算した金額(予定納税基準額)が15万円以上となる方について納付義務があります。

資金繰りが厳しいからといって「今年は支払わないでおこう」ということはできません。

もし期日までに納めない場合、延滞税というペナルティが課されます。

金額は未納額や遅延期間に応じて増えるため、無視すると負担はどんどん大きくなります。

また、納税の延滞があると「納税証明書」が必要な融資の審査にもマイナス評価されるリスクがあります。

資金繰りへの影響

予定納税は、実質的に「前払い」です。

確定申告までに払えばいい税金を、先に分割納付するわけですから、手元資金が減ることになります。

特に個人事業主やフリーランスは、売上が不安定な月もあるため、予定納税分をどう確保するか計画が必要です。

以下のような工夫をすることで、予定納税のタイミングで「手元にお金がない!」と慌てるリスクを減らせます。

ポイント

- 売上のピーク時にしっかり取り分を確保する

- 納税用口座を分けて管理する

- 資金繰り表を作る

予定納税の減額申請

予定納税は前年の所得を基に税額を見積もって前払いする仕組みですが、もし本年の所得が大きく減る見込みの場合は、税務署に「減額申請」を行うことで予定納税額を減らせます。

減額申請とは?

予定納税の減額申請とは、予定納税の義務がある方で、廃業や休業、売上の減少などで今年の所得が大きく減る見込みの場合に、予定納税額を減らす申請をいいます。

具体的には、以下の場合が該当します。

- 6月30日時点での所得見積額が通知された予定納税基準額を下回ると見込まれる場合

- 10月31日時点での見積額が、すでに認められた減額後の金額をさらに下回ると見込まれる場合

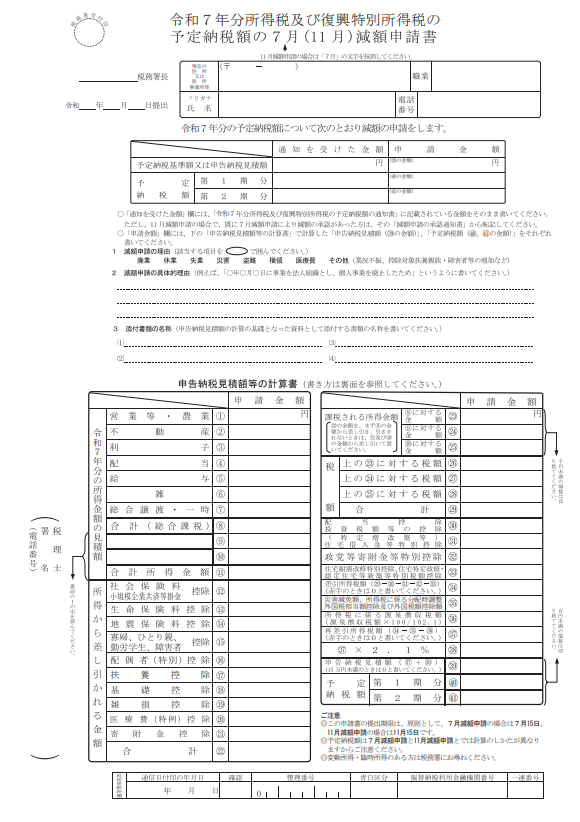

A1-3 所得税及び復興特別所得税の予定納税額の減額申請手続

減額が認められる主なケース

税務署が減額を認める主な例は次の通りです。

- 廃業、休業、失業をした

- 売上が落ち込むなど業況が不振で所得が減る見込み

- 災害や盗難、横領で事業用資産・山林に損害を受けた

- 所得控除や税額控除が前年より増える場合

- 例:雑損控除(災害による損害)、医療費控除の増加、配偶者控除・扶養控除の新規適用、社会保険料控除や寄附金控除の増加など

なお、これ以外にも特殊な事情がある場合は、減額申請が認められるケースもあります。

申請の手順と必要書類

減額申請の大まかな流れは次の通りです。

- 申請書を入手

国税庁HPからダウンロード、または税務署で受け取ります。

所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書

- 必要事項を記入

- 氏名・住所など

- 通知された予定納税額

- 減額後の見積額

- 減額理由

- 添付書類を準備

- 売上の減少を証明する帳簿

- 損益計算書

- 経費の増加を示す領収書

- 災害や盗難の証明書など

申請期限と注意事項

減額申請には以下のとおり、提出の期限があります。

提出時期

- 第1期・第2期両方の場合:7月1日〜7月15日ごろ

- 第2期分のみの場合:11月1日〜11月15日ごろ

毎年、税務署からの通知書に具体的な期限が記載されますので、必ず確認してください。

「通知を受け取ってから準備を始めると間に合わない」という人も多いです。早めに売上見通しを立て、帳簿を整理することが大切です。

まとめ

予定納税は、前年の所得税が15万円以上だった個人事業主や副業収入が多い方に課される、翌年の税負担を軽減する前払い制度です。

年2回(7月・11月)に分けて前年税額の2/3を納めますが、資金繰りへの影響を考慮し、計画的に準備が必要です。

また、今年の所得が大きく減少する見込みがあれば「減額申請」により予定納税額を減らすことができます。ただし申請には期限や証拠書類の提出が必要で、準備不足では認められない場合もあります。

納税計画や減額申請を上手に活用し、事業の資金繰りを安定させるためにも、早めの情報収集と対策を心がけましょう。