令和5年10月1日より施行される予定のインボイス制度。

馴染みのない言葉なうえ、消費税のルール変更とあって、面倒で敬遠しがちなため、施行日が迫っているけど、内容もあまり浸透していない様相です。

じつはインボイス制度を知らないことは事業者にとっては、

ポイント

- 取引先から今後の取引を敬遠される

- 今後は売上の消費税分の値引きを要求される

といった不利益が生じる可能性もあります。

とはいえ、インボイス制度はやや難解なうえ、国税庁のWEBサイトではわかりにくいのが実情です。そこで、この記事では事業者の視点で、図解でわかりやすくインボイス制度について解説しました。

具体的には、

この記事の内容

- インボイス制度とは何か?

- インボイス発行事業者に登録すべきかの判断基準

- インボイスの発行事業者として登録するデメリット・登録しない場合のリスク

- 登録の方法や具体的な実務対応

- 税制改正に盛り込まれたインボイス関連の特例や優遇措置など

といった内容になっています

インボイス制度ってなに?どうすればいいの?とお悩みの事業者にとっては必見の内容です。ぜひ最後までご一読ください。

インボイス制度とは

インボイス制度とは、ひと言でいうと「消費税のルール変更」です。ただし、一般消費者にはあまり影響がなく、事業者にとっては事業に密接に関係する制度です。

具体的には、

ポイント

インボイス発行事業者として国税庁に登録し、その番号を請求書に記載しないと消費税の申告で不利になる制度です。

まずは、消費税の仕組みを簡単に説明します。

消費税の申告の仕組み

消費税は、税金を負担するのは消費者で、納税するのが事業者です。

事業者は売上に係る消費税から仕入・経費に係る消費税を差し引き、残額を納付することになります。

この仕入・経費に係る消費税のことを「仕入税額控除」といいます。

仕入税額控除を受けるためには、一定の要件を満たす請求書・領収書とそれに基づき記帳した帳簿を保存することが必要です。

この保存する請求書・領収書についてのルール変更がインボイス制度です。

インボイス制度施行後の消費税申告

インボイス制度施行後で一番大きなポイントは、仕入税額控除を受けるためには、インボイス発行事業者が発行する請求書・領収書でないと認められないという点です。

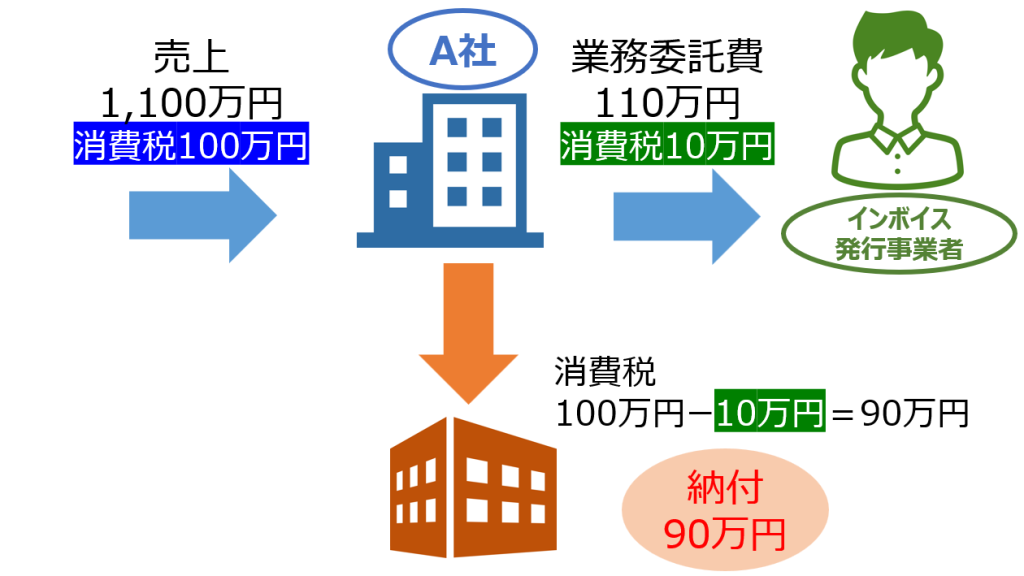

例えば、以下のようにA社が業務委託をする場合

(*便宜上、A社の年間売上高は1,100万円とし、仕入・経費は業務委託費のみとします。)

インボイス制度施行後はインボイス発行事業者に支払った業務委託費の消費税は、消費税の申告上、仕入・経費に係る消費税として引くこと(仕入税額控除)ができます。

インボイス発行事業者の場合

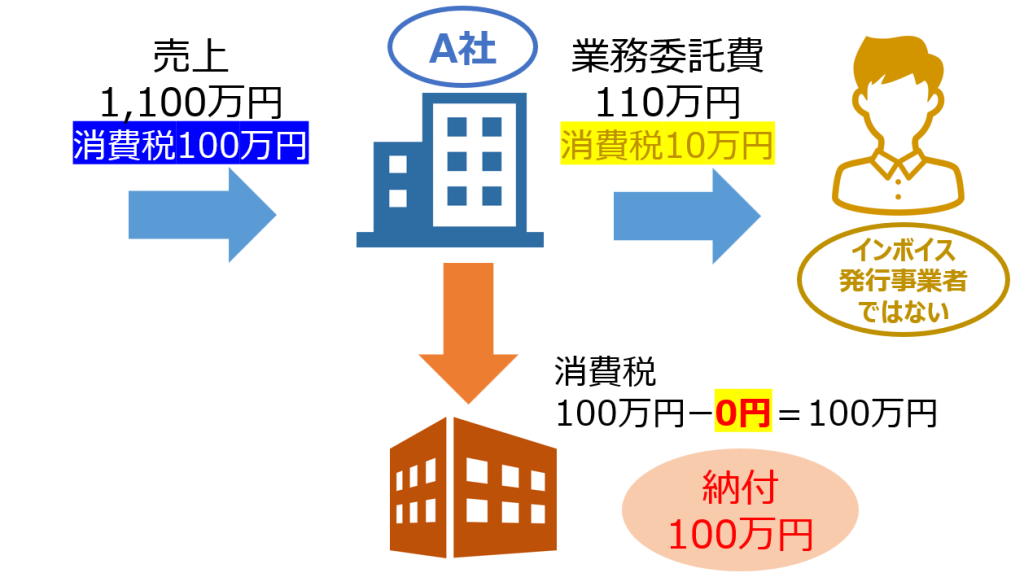

ところが、インボイス制度施行後は、インボイス発行事業者ではない場合、支払った業務委託費の消費税は、消費税の申告上、仕入・経費に係る消費税として引くこと(仕入税額控除)ができなくなります。

現行法上、消費税では、相手先が課税事業者・免税事業者を問わず、一定の要件を満たす請求書・領収書・帳簿等を保存すれば、仕入税額控除が認められています。

インボイス発行事業者ではない場合

仕入れ税額控除できないと、売上に係る消費税から仕入・経費に係る消費税を引けないので、納める消費税は増えます。

つまり、インボイス発行事業者じゃない取引先からもらう請求書・領収書では消費税で損をすることになります。

その結果、インボイス発行事業者とそうでない場合では、

取引先から見れば、インボイス発行事業者の方が消費税納税の観点からはメリットがあることになります。

インボイス登録の判断基準と登録のメリット・デメリット

インボイス発行事業者登録は強制ではなく、任意です。

となると、何を基準に判断すればよいか?と迷うところですが、上述したように判断のポイントは取引の相手方になります。

インボイス発行事業者登録の判断基準

インボイスは事業者に関係する消費税のルール変更です。つまり、一般消費者を相手にする事業にはあまり影響がありません。

インボイス制度では、インボイス発行事業者にならないことで被るリスクは、取引先から取引を敬遠されることです。

ポイント

これは取引先が消費税申告で損をするからですが、取引の相手が一般消費者なら、消費税の申告をするわけではないので、インボイス発行事業者であってもそうでなくても関係ありません。

整理すると、インボイス登録の影響は、取引の相手先が「事業者」か「一般消費者」かで違ってきます。

| 影響がある業種 | 影響が少ない業種 |

| 会社・個人事業主など事業者を対象にする業種全般。 | 一般消費者を対象にする業種 例‥小売店、飲食店、美容室、不動産貸付業(住宅)等 |

インボイス登録の判断の基準や登録のメリット・デメリットについてはこちらの記事で詳しく解説しています。

インボイス登録の判断基準とメリット・デメリット

インボイス発行事業者登録のメリット

取引先からしてみれば、インボイス発行事業者でないと、消費税の申告で損することになるので、インボイス発行事業者でない場合、

- 取引を敬遠される

- 消費税分の値引きを要求される

という可能性が生じます。

これを回避するために、インボイス発行事業者登録が必要になります。

つまり、インボイス登録のメリットは、これまで通りの取引を維持するための必要な手続きといえます。

事業者登録のデメリット

インボイス発行事業者になるデメリットは、制度の下での請求書・領収書の発行や保存等の事務の手間です。

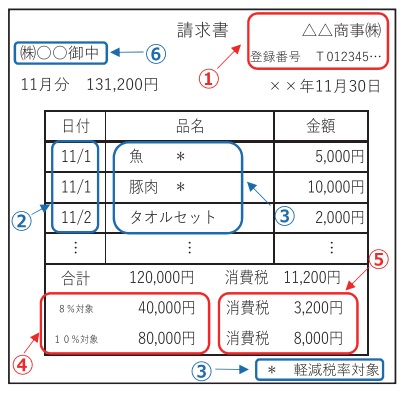

例えば、「適格請求書」については、

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

と以上6項目が漏れなく記載されている必要があります。

適格請求書(国税庁資料)

そのため、従来の書類の整備と比べて、労力・時間・コストの面では大幅な負担増になります。

免税事業者のインボイス発行事業者登録の注意点

課税事業者がインボイス登録するのとは違って、免税事業者の場合はインボイス登録するのはグッとハードルが高くなります。というのは、インボイス発行事業者になるには「課税事業者」になる必要があるからです。

上述したインボイス発行事業者登録するデメリットに加えて、免税事業者はインボイス発行事業者になるため、本来納める必要のなかった消費税を自ら納める選択をすることになります。

免税事業者が課税事業者になったら、要チェックの2つの特例

ただし、小規模事業者には、税負担や事務負担を軽減する特例措置があります。

小規模事業者が消費税の申告で知っておきたい制度は以下の二つです。

ポイント

- 簡易課税制度

- 2割特例

簡易課税制度

簡易課税制度は、小規模な事業者のために従来からある消費税の申告方法で、売上に係る消費税から仕入れに実際にかかった消費税を引くのではなく、「みなし仕入率」を利用して計算する仕組みです。小規模事業者の消費税計算の事務負担を軽減するために仕入・経費に係る消費税を細かく把握することなく計算できるような仕組みになっています。

使い方によっては、実際に仕入・経費にかかった消費税よりも多く仕入税額控除が算出できるので実質的に消費税の納税額が軽減される効果があります。

2割特例

今回インボイス制度の施行に伴い創設されたもので、消費税の計算において、売上に係る消費税の8割を乗じた金額を仕入・経費にかかった消費税とみなして計算する特例です。納付する消費税は売上に係る消費税の2割になります。

インボイス制度施行によって、インボイス発行事業者登録をするために、免税事業者から課税事業者になった人だけが受けられる特例です。

この二つの制度、どちらを採用するか?またその注意点についてはこちらの記事でくわしく解説しています。

インボイスで課税事業者になったら簡易課税と2割特例、どちらを選ぶ?

インボイス制度施行後の具体的な実務対応

インボイス制度が施行されるから準備を!と言われても実務的に何をするのかわからないと不安ですよね。

そこで、やるべき実務対応を2つのポイントでまとめました。

チェックポイント

✅インボイス発行事業者になるための登録手続き

✅制度施行後の実務上の注意点

インボイス発行事業者になるための登録手続き

インボイス制度が施行されると、インボイス発行事業者になるためには、登録手続きが必要になります。

インボイス発行事業者に登録するには、

所轄税務署に「適格請求書発行事業者の登録申請書」を提出するだけです。

手続き方法は

手続き方法

①書面による提出

②e-Taxによる電子申告

と2通りの方法があります。

また、登録の申請から完了までは以下の流れで進みます。

- 登録申請手続き

- 税務署での審査

- 登録・公表、登記簿への登載

- 税務署からの通知

登録に関する注意点や詳しい内容はこちらの記事にまとめています。

インボイス発行事業者登録の具体的な手続き

制度施行後の実務上の注意点

インボイス制度施行後の実務対応については、売り手側、買い手側の視点で見ることが重要になります。

つまり、

✅売り手として取引先にインボイスとしての適格請求書を発行する時の視点

✅買い手として交付を受けた請求書等についての保存や、帳簿など経理方法の視点

です。

- 売り手側のポイント

- インボイス制度では、以下のタイミングで請求書の交付が必要です。

➊相手の求めに応じ→適格請求書を発行

➋返品値引きの際に→適格返還請求書を交付

➌適格請求書に誤りがあった場合→修正した適格請求書の交付

なお、適格請求書発行事業者が不特定多数の者に販売・サービスの提供等を行う場合には記載事項を簡易にした「適格簡易請求書」を発行することができます。

また、事業の性質上、適格請求書を発行することが困難な場合には適格請求書の交付は免除されることがあります。

- 買い手側のポイント

- 買い手側のポイントとしては、

➊一定の事項が記載された帳簿及び請求書等を7年間保存

➋取引等を税率ごとに区分して記帳するなどの経理(区分経理)を行う

となります。

適格請求書についての発行や保存、帳簿等の経理方法などはこちらの記事で詳しく解説しています。

インボイス制度施行後の実務上の注意点

抑えておきたい令和5年インボイス関連の税制改正

令和5年の税制改正ではインボイスに関連する改正もありました。

基本的には、特例が創設されたり、手続きが簡素化、柔軟化された内容で、事業者の負担を軽減される内容になっています。

また、登録事業者だけではなく、消費税を取り巻く事業取引には影響のある内容なので、事業者ならチェックしておきたいものばかりです。

改正の具体的な内容は以下です。

- 小規模事業者に係る税額控除に関する経過措置(2割特例)

- 少額特例(一定規模以下の事業者に対する事務負担軽減措置)

- 少額な返還インボイスの交付義務の免除

- 手続きの柔軟化と提出期限の見直し

小規模事業者に係る税額控除関する経過措置(2割特例)

前章でも触れましたが、免税事業者がインボイス登録を機に課税事業者になる場合には、消費税の計算において売上に係る消費税の2割の納付になる特例です。

ただし、この特例は経過措置であるため、利用できるのは、令和5年10⽉1⽇から令和8年9⽉30⽇までの⽇の 属する各課税期間という制限があります。

少額特例(一定規模以下の事業者に対する事務負担軽減措置)

インボイス制度施行後は、消費税の申告で売上に係る消費税から、仕入・経費に係る消費税を引く際、要件を満たす請求書・領収書の受領・保存が条件になります。

少額特例では、

ポイント

売上1億円以下の小規模事業者は事務負担の軽減の観点から、少額(税込1万円未満)の課税仕入れについて、インボイスの保存がなくとも一定の事項を記載した帳簿の保存のみで仕入税額控除ができます。

これは取引先がインボイス発行事業者であるかどうかは関係なく、免税事業者であっても同様です。

少額な返還インボイスの交付義務の免除

インボイス制度では、売上に対する請求書だけではなく、返品や値引きもインボイスの交付義務があります。ただし、その金額が税込1万円未満である少額なものに関しては免除されることになりました。

この軽減措置は、小規模事業者などの制限はなく、全ての事業者が対象となります。

手続きの柔軟化と提出期限の見直し

令和5年税制改正では、手続きの柔軟化が図られ、提出期限が見直されました。

当初は、令和5年10月1日の施行日に間に合わせるには、令和5年3月31日までにインボイス発行事業者登録が必要でしたが、改正により

ポイント

実質的には、令和5年9月30日までに申請すれば、令和5年10月1日に適格請求書発行事業者になることができます。

また、免税事業者が令和5年10月1日から令和11年9月30日の属する課税期間において、令和5年10月2日以後にインボイス発行事業者となる場合には、「登録希望日」を記載して申請しますが、

この希望日による提出期限は改正により短縮され15日前となりました。

令和5年インボイス関連の税制改正についてはこちらの記事で詳しく解説しています。

抑えておきたいインボイス関連の令和5年税制改正

まとめ

インボイス制度施行後は、

ポイント

インボイス発行事業者として登録するかどうかの選択が必要になります。

事業の上では、インボイス発行事業者でない場合、取引先が事業者なら取引を敬遠されるリスクがあります。ただし、取引が一般消費者が相手なら、影響は少なくなります。

インボイス発行事業者に登録すると、要件を満たす請求書・領収書・帳簿の整備が必要で、その分労力・時間・コストを割くリスクがあります。

また、インボイス発行事業者は課税事業者であることが要件なので、免税事業者はあえて消費税を納税する選択になるのでそこも含めて検討が必要です。

インボイス制度の施行は令和5年10月1日が予定されています。検討する時間がそれほどありませんが、自社だけでなく取引先にも影響を与える制度だけに、適切な情報を収集し、よりよい判断に役立てましょう。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。