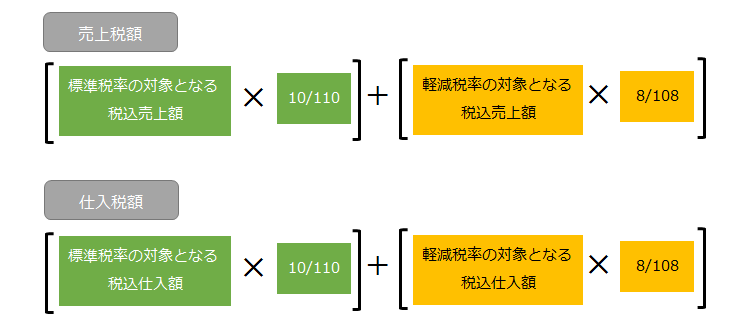

軽減税率制度実施後の税額計算

軽減税率実施後は、消費税率が軽減税率と標準税率の2つとなり、売上と仕入を税率ごとに区分して税額計算を行う必要があります。

中小事業者の税額計算の特例

中小事業者においては、軽減税率が実施される平成31年10月1日から一定期間、売上又は仕入を軽減税率と標準税率の区分が困難な場合、売上税額又は仕入税額の計算の特例が設けられています。

*中小事業者とは、基準期間における課税売上高が5,000万円以下の事業者をいいます。

売上税額の計算の特例

売上を税率ごとに区分することが困難な中小事業者は、平成31年10月1日から平成35年9月30日までの期間において、売上の一定割合を軽減税率の対象売上として売上税額を計算することができます。

一定割合は以下の区分に応じて、算出します。

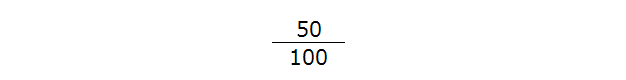

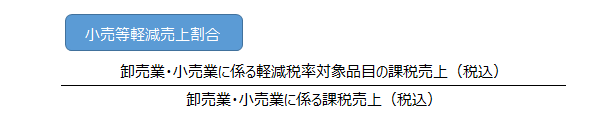

①仕入を税率ごとに管理できる卸売業・小売業を営む中小事業者

*簡易課税制度を適用しない中小事業者に限ります。

②①を適用する者以外の中小事業者

③①・②の割合の計算が困難な中小事業者

仕入税額の計算の特例

①仕入を税率ごとに区分することが困難な中小事業者は、平成31年10月1日から平成32年9月30日を含む課税期間の末日までの期間において、仕入の一定割合を軽減税率の対象仕入として仕入税額を計算することができます。

②簡易課税制度の届出の特例を適用することができます。(平成31年10月1日から平成32年9月30日までの日を含む課税期間)

①売上を税率ごとに管理できる卸売業・小売業を営む中小事業者

*簡易課税制度を適用しない中小事業者に限ります。

②①の特例を適用する者以外の中小事業者

簡易課税制度の届出の特例・・・簡易課税制度を適用しようとする課税期間中に消費税簡易課税制度選択届出書を提出し、同制度を適用しようとすることが可能です。

税額の計算の特例は課税期間ごとに選択することができます。

ただし、簡易課税制度の特例を選択した場合は2年間継続適用後でなければ、その適用をやめることはできません。

_________________________________

■文責 井手昭仁

■免責

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。

本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。