令和6年度税制改正大綱が令和5年12月14日の総務会で了承されました。

生活に関係する注目の部分では、物価上昇に伴う所得減税の導入、子育て支援の拡充、賃上げ促進税制の改革といった改正が令和6年度に予定されています。

ポイント

- 物価上昇に伴う所得減税の導入

- 子育て支援の拡充

- 賃上げ促進税制の改革

このブログ記事では、これらの改正の詳細と、それが個人、家庭、企業にどのような影響を及ぼすかわかりやすく解説しました。

所得減税と給付

物価高対策の一環として、令和6年6月から1人あたり4万円(所得税3万円と住民税1万円)の定額減税が実施されます。

なお、年収2000万円を超える高所得者層は、減税の対象外とされています。

減税と現金給付のポイントは、以下の3点です。

- 1人あたり4万円、扶養家族数に応じた減税額(定額減税)

- 納税額が少ない低所得層への一部現金給付

- 非課税世帯への現金給付(7万円~10万円)

減税の方法と、所得層ごとの現金給付額について解説します。

1人あたり4万円、扶養家族数に応じた減税額(定額減税)

所得税・住民税が課税される所得層は、令和6年6月から1人あたり4万円(所得税3万円と住民税1万円)の定額減税が実施されます。

例えば、一般的な家族構成で、夫婦と子ども2人の4人家族の場合、合計16万円の減税になります。

給与所得者は、令和6年6月支給給与の所得税・令和6年7月支給給与の住民税の徴収分から反映されます。

所得税は、令和6年6月支給の源泉徴収税額から減税分が控除され、家族合計の減税額に達しない場合は、翌月以降に繰り越し、順次減税される仕組みです。

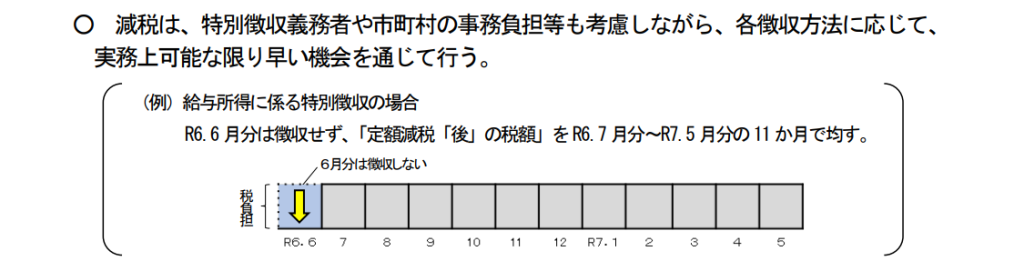

住民税は、令和6年6月分は徴収せず、定額減税後の税額を令和6年7月分~令和7年5月分の11カ月で均等に控除されます。

個人事業主である事業所得者には、令和7年年2月〜3月の確定申告時に減税が適用されます。

予定納税対象(年間15万円以上の納税額)の場合は、令和6年年6月から通知される納税額から本人分(3万円)を減額します。

扶養家族分については、7月末まで減額申請を受け付け、納税額を減らした上で9月末までに納税する方法を可能とします。

納税額が少ない低所得層への一部現金給付

所得税・住民税が課税されるものの、納税額が少ない低所得層は、減税だけでは恩恵が十分に受けられません。

そこで、一部を令和6年6月から現金で給付します。

給付額は家族合計の支援額(1人あたり4万円)と減税見込み額の差額分となります。

非課税世帯への現金給付(7万円~10万円)

定額減税の対象にならない非課税世帯に対しては、以下の現金給付が行われます。

- 住民税非課税世帯に1世帯あたり7万円

- 所得税非課税、住民税課税世帯に1世帯あたり10万円

また、これらの世帯には、18歳以下の子ども1人あたり5万円が加算されます。

子育て支援

令和6年末に最終決定が行われる予定であるものの、高校生の扶養控除を縮小し、ひとり親世帯への支援を増やす方針を表明しました。これらの変更は2026年以降に実施されることが見込まれています。

子育て支援として、改正された内容は、おもに以下の4点です。

- 高校生の扶養控除縮小

- ひとり親控除の拡充

- 生命保険料控除の拡充

- 住宅ローン減税の継続と拡充

それぞれ、解説します。

高校生の扶養控除縮小

令和6年の税制改正案では、高校生の扶養控除が縮小される予定です。

この変更は、児童手当の対象が令和6年12月分から高校生(16~18歳)に拡大されることに伴うものです。

児童手当と扶養控除については、以下のとおりとなります。

児童手当

- 第2子までは月1万円を支給

- 第3子以降は月3万円を支給

扶養控除

- 所得税の控除額:年38万円から25万円に縮小

- 住民税の控除額:年33万円から12万円に縮小

この変更により税負担が増加するものの、年間12万円の児童手当を加えることで、高所得者にとっての負担増は抑えられる見込みです。

ひとり親控除の拡充

ひとり親世帯への支援も拡充されることが決定しました。

ポイント

所得税の控除額が年35万円から38万円に、住民税では年30万円から33万円に引き上げられることが検討されています。

この措置により、ひとり親家庭の経済的な負担が軽減されることが期待されます。

生命保険料控除の拡充

子育て世帯に対するさらなる支援策も検討されています。

生命保険料控除は、支払った保険料の一部を所得から控除し、税負担を軽減する制度です。

ポイント

現在、最大12万円の所得控除上限が、子どもがいる世帯では16万円に引き上げられる見込みです。

住宅ローン減税の継続と拡充

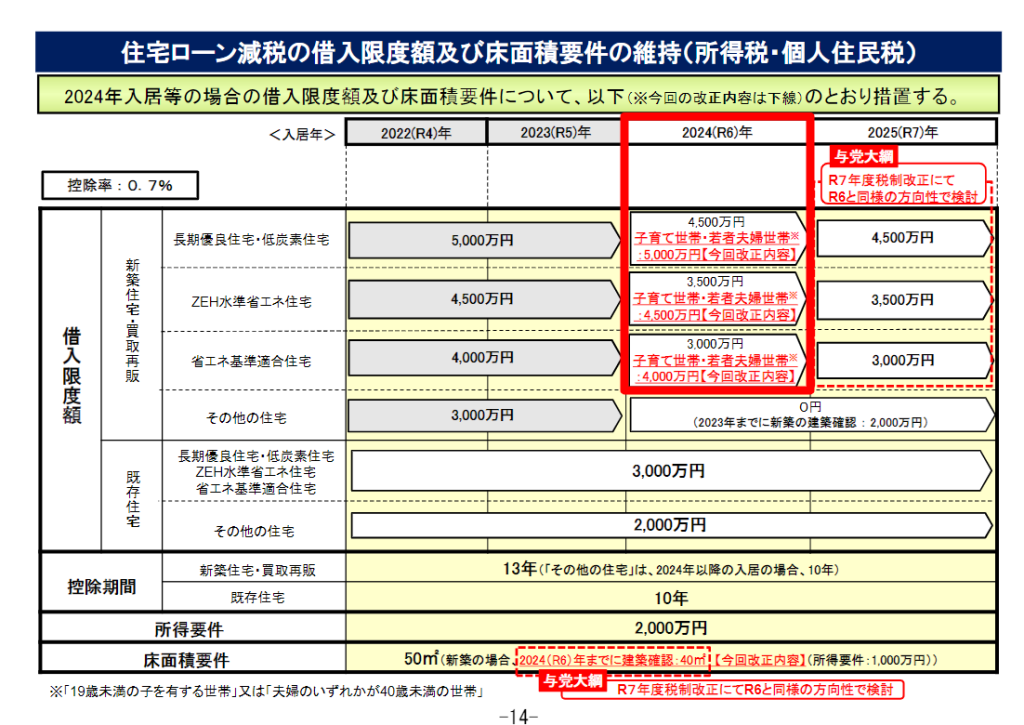

住宅ローン減税では、新築住宅については、令和6年から借入限度額が引き下げられる予定です。

そのため、子育て世帯への経済的支援策として、以下の措置が盛り込まれました。

- 新築の長期優良住宅:5,000万円の現行借入限度額が1年間維持

- ZEH水準省エネ住宅:4,500万円の現行借入限度額が1年間維持

- 省エネ基準適合住宅:4,000万円の現行借入限度額が1年間維持

子育て世帯や、夫婦どちらかが39歳以下の世帯に限り適用されます。

賃上げ促進税制

賃上げ促進税制とは、一定以上の賃上げを行った企業に対する法人税軽減措置です。

今回の税制改正では、以下の4点をポイントに拡充されました。

- 大企業向けの賃上げ促進税制の変更

- 女性活躍と子育て支援への追加優遇

- 中堅企業と中小企業向けの措置

- 赤字企業への法人税軽減繰り越し制度

大企業向けの優遇要件を厳格化する一方、賃上げ率が高い企業への支援を強化し、女性の活躍や子育て支援を行う企業への新たな優遇措置も設けられました。

大企業向けの賃上げ促進税制の変更

大企業に対しては、賃上げ率に応じた税額控除率を以下のとおり調整しました。

従来の「3%以上」と「4%以上」の賃上げ企業に対する税額控除を、それぞれ15%と25%から10%と15%に引き下げ、一方で「5%以上」と「7%以上」の賃上げを行う企業に対しては、新たに20%と25%の控除率を設定します。

女性活躍と子育て支援への追加優遇

女性の活躍と子育て支援に積極的な企業には、追加の控除率が適用されます。教育訓練費を増やす企業も対象で大企業の合計控除率は最大35%になります。

中堅企業と中小企業向けの措置

新たに「中堅企業」枠が設けられました。

資本金1億円超かつ従業員数2000人以下の企業が対象で、最大35%の控除率が適用されます。

また、中小企業に対しては、改正前の制度を維持し、女性活躍と子育て支援への追加優遇により、最大45%の減税が受けられます。

赤字企業への法人税軽減繰り越し制度

赤字で法人税が課税されない場合、これまで賃上げ税制の恩恵を受けられませんでした。

そこで、新たに法人税の軽減枠を最大5年間繰り越せる仕組みが導入されます。

中小企業を対象に、賃上げを行う企業の支援範囲を広げることが目的です。

国内生産促進税制

政府は、脱炭素化と先端技術の推進を目的として、新しい企業減税制度を創設しました。

この制度は、戦略物資の国内生産を支援し、経済安全保障を強化することを目指しています。生産および販売量に応じて、法人税を10年間減税するのが主な特徴です。

減税対象となる戦略物資

「戦略分野国内生産促進税制」では、いずれも初期投資が大きく、国の支援が必要とされる以下の5項目が減税対象となります。

- 電気自動車(EV)や燃料電池車(FCV)

- CO2排出量を削減した「グリーンスチール」

- 生物資源から作られる「グリーンケミカル」

- CO2排出量が少ない航空燃料「SAF」

- 半導体

減税の計算方法と上限

2026年度末までに認定された事業計画に基づき、生産された各物資の量に応じて減税額が加算されます。

例えば、EVとFCVは1台につき減税額は40万円です。

減税上限は半導体の場合、法人税額の20%、その他の物資では40%と設定されています。

減税期間とその後の計画

減税は、計画が認定されてから10年間適用されます。

ただし、8年目以降は減税額が段階的に引き下げられる予定です。

この長期的な支援により、戦略物資の国内生産促進と経済の安定が図られることが期待されています。

まとめ

令和6年の税制改正を簡潔にまとめました。

所得減税と給付

- 物価高対策として、令和6年6月から1人あたり4万円(所得税3万円、住民税1万円)の定額減税が開始されます。

- 年収2000万円を超える高所得者は減税の対象外。

- 減税額は1人4万円で、扶養家族数に応じて増額。

- 低所得層と非課税世帯には一部現金給付があります。

子育て支援

- 高校生の扶養控除が縮小され、ひとり親世帯への支援が拡充。

- 生命保険料控除の拡充と住宅ローン減税の継続・拡充が予定されています。

賃上げ促進税制

- 大企業の賃上げ促進税制が変更され、女性活躍と子育て支援への追加優遇措置が設けられます。

- 中堅・中小企業に対しては、最大45%の減税が受けられます。

- 赤字企業への法人税軽減繰り越し制度が新設されます。

国内生産促進税制

- 脱炭素化と先端技術推進のため、戦略物資の国内生産を支援する新制度が創設。

- 電気自動車、グリーンスチール、グリーンケミカル、SAF航空燃料、半導体が減税対象。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。