インボイス制度でインボイス発行事業者登録するには課税事業者になる必要があります。

また、免税事業者が自ら課税事業者を選択すると2年間は継続適用の義務があります。

小規模事業にとって2年間の消費税の納税義務は大きなリスクになりますが、

ポイント

じつは、国税庁は以前から小規模事業者の事務負担の軽減や、今回のインボイス制度での小規模事業者の税負担について、一定程度軽減する措置を講じています。

ただし、税務上の特例や軽減措置は、要件や適用の期限などもあり、知らないと選択できないし、事業者によって状況は違うのでどの制度が得するか損するかなどの提案は税務署はしてくれません。

そこでこの記事では、免税事業者がインボイス発行事業者登録のために課税事業者になることを前提として、特例にどんなものがあり、どう選択すべきかについて解説しました。

具体的には、

この記事の内容

- 従来からある簡易課税制度の特徴

- インボイス施行に伴い創設された2割特例の特徴

- インボイス施行で課税事業になるならどう選択するか?

について解説しています。

インボイス発行事業者登録を機に課税事業者になるけど、資金繰りを考えると不安、事業の先行きを考えて税負担は少しでも抑えたいとお悩みの事業者の方には必見の内容です。ぜひ最後までご一読ください。

インボイス発行事業者の要件

インボイス制度でインボイス発行事業者登録するには、課税事業者であることが要件になります。

これまで消費税の納税義務がなかった免税事業者にとっては、課税事業者になることは新たな税負担が増えるので大きなリスクになります。

ポイント

ただし、小規模事業者やインボイス発行事業者登録のために課税事業者になった場合には適用できる優遇措置があります。

基準期間の課税売上高が5,000万円以下の小規模事業者の優遇措置としては

簡易課税制度

インボイス発行事業者登録のために課税事業者になった場合の措置としては

インボイス発行事業者となる小規模事業者に対する負担軽減措置

(通称:2割特例)

があります。

簡易課税制度とは

簡易課税制度は、小規模事業者の事務負担軽減のために制定された制度です。(基準期間の課税売上高が5,000万円以下の場合に適用できる制度です。)

消費税の原則的な計算は、売上に係る消費税から仕入れ・経費や固定資産の購入にかかった消費税(「仕入税額控除」といいます)を差し引いて納付する税額を算出します。

ところが、簡易課税制度の場合、売上に係る消費税に事業ごとのみなし仕入れ率を乗じて仕入税額控除を計算します。

簡易課税制度の計算方法

売上に係る消費税-(売上に係る消費税×事業区分ごとのみなし仕入れ率)=納付税額

簡易課税制度のメリット

簡易課税制度のメリットは、以下2つあります。

- 計算が簡便で事務負担が少ない

- みなし仕入れ率により税負担が少なくなることもある

計算が簡便で事務負担が少ない

仕入れ・経費などから仕入税額控除の金額を逐一計算する必要がないので、事務がかなり楽になります。

みなし仕入れ率により税負担が少なくなることもある

例えば建設業であれば、みなし仕入率は70%です。売上に係る消費税が100万円だったとして、実際に仕入・経費に係る消費税が仮に50万円だったとしても、仕入税額控除は100万円×70%=70万円となります。実際よりもみなし仕入率を使って算出した仕入税額控除の方が大きくなるので、納付税額が少なくなり得することもあります。

簡易課税制度のデメリット

簡易課税制度にも以下のように2つのデメリットがあります。

- みなし仕入れ率を使うことで損することもある

- 2年間の継続適用の義務がある

みなし仕入れ率を使うことで損することもある

簡易課税制度の場合、計算上はみなし仕入率を使うので、実際に仕入・経費・固定資産の購入に係る消費税がみなし仕入率で算出した仕入税額控除より大きい場合には損することになります。

2年間の継続適用の義務がある

簡易課税制度は2年間の継続適用の義務があります。一度選択したら、1年でやめることはできず、選択2年目に仮に大きな設備投資があったり、事業が赤字になって簡易課税の方が不利な場合でも原則課税で計算することはできません。

2割特例とは

2割特例とは、正式には「インボイス発行事業者となる小規模事業者に対する負担軽減措置」といいます。

インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった小規模事業者に対する特例措置で、売上に係る消費税から、売上税額の8割を引いて、売上税額の2割を納付する制度です。

2割特例のメリット

2割特例のメリットは以下の4つあります。

- 仕入税額の実額計算が不要

- 業種に関わらず税負担は売上税額の一律2割

- 事前の届け出が不要

- 2年間の継続適用といった制限がない

仕入税額の実額計算が不要

業種を問わず売上税額から売上税額に8割を乗じた金額を差し引くので、実額計算が不要で事務負担が軽減されます。簡易課税のみなし仕入率のように、どの業種に該当するのか、2種類以上の業種を営む場合の判断などの判定すらも不要です。

業種に関わらず税負担は売上税額の一律2割

消費税の納付額は、業種を問わず売上税額の2割になるので税負担はかなり軽減されます。

事前の届け出が不要

適用については、事前の届出は必要なく、消費税の申告時に消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。

2年間の継続適用といった制限がない

一度2割特例を選択したら、継続して2年適用するなどの縛りはなく、課税期間ごとに2割特例を適用して申告するか否かについて判断することができます。

2割特例のデメリット

メリットが多い2割特例ですが、当然デメリットもあります。デメリットとしては適用における以下2つの制限です。

- 対象者は免税から課税事業者になる場合のみ

- 適用期間に制限がある

対象者は免税から課税事業者になる場合のみ

2割特例は、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になる場合が対象です。

そのため、基準期間における課税売上高が1千万円を超える事業者、資本金1千万円以上の新設法人などは適用を受けることができません。

適用期間に制限がある

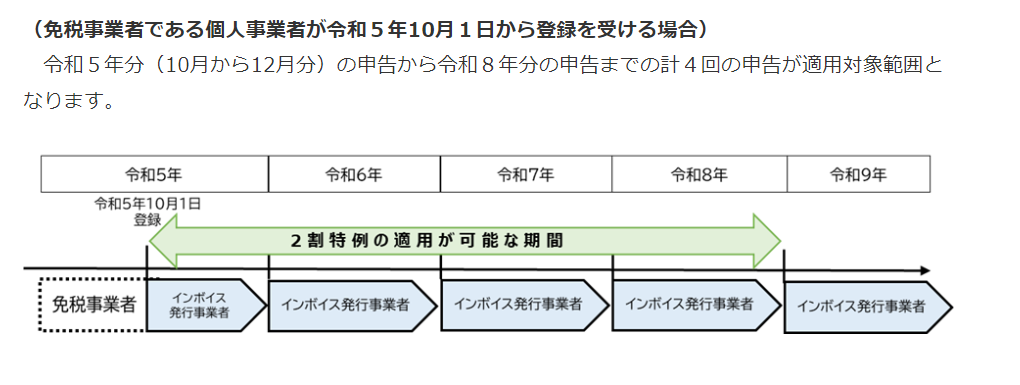

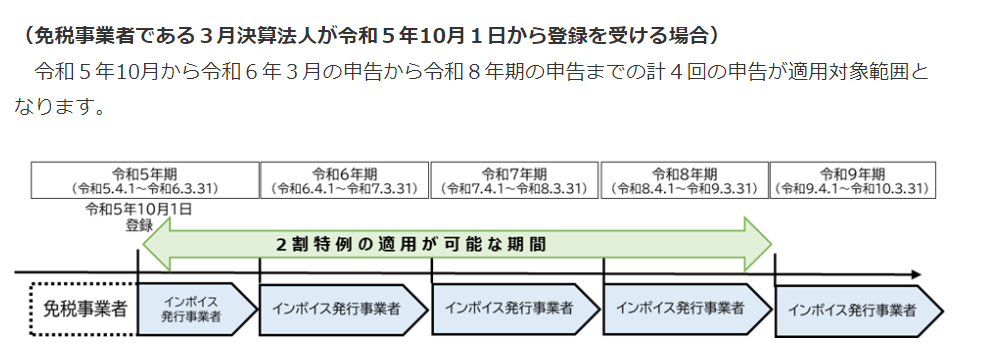

2割特例を適用できる期間は、令和5年10月1日から令和8年9月30日までの日の属する各課税期間となります。

個人事業主の場合と法人(3月決算)の場合の適用期間は次のようになります。

出典:国税庁 2割特例の概要

簡易課税と2割特例の選択

簡易課税と2割特例のメリット・デメリットを見てきましたが、どちらを選ぶべきか?

結論から言うと、2割特例が適用できる間は2割特例を選ぶのがおすすめです。

2割特例をおすすめする理由は、以下二つです。

2割特例がおすすめの理由

- 税負担が2割と圧倒的に少ない

- 事業年度ごとに適用の判断ができる

税負担が2割と圧倒的に少ない

2割特例は文字通り税負担は売上税額の2割になります。つまり売上税額の80%を控除できます。簡易課税でみなし仕入率が80%を超えるのは第1種事業の卸売業の90%だけです。

そのため、卸売業以外は2割特例が有利です。

事業年度ごとに適用の判断ができる

簡易課税は2年の継続適用が条件になります。適用初年度は有利だったのに2年目にみなし仕入れ率を、実際の仕入税額控除の方が超えることは実務でも想定されます。

2割特例は消費税の申告時に適用の判断ができます。

そのため、業績が芳しくなかった場合などは、消費税の申告書作成時点で原則課税による計算をすることが可能になります。

まとめ

簡易課税制度と2割特例は、小規模事業者の負担を軽減するための制度です。

簡易課税制度は、売上に係る消費税からみなし仕入率を乗じて仕入税額控除を計算し、納付する税額を算出します。

メリットとしては、

✅仕入税額の実額計算が不要で事務負担が軽減されること

✅納税額が少なくなる可能性があること

があります。ただし、計算上の制約や2年間の継続適用の義務があるというデメリットもあります。

2割特例は、インボイス制度を機に免税事業者から課税事業者になった小規模事業者に対する特例措置です。

売上に係る消費税から売上税額の8割を引き、売上税額の2割を納付する制度です。

メリットとしては、

✅仕入税額の実額計算が不要

✅税負担が売上税額の一律2割になる

✅事前の届け出が不要

✅2年間の継続適用制限がない

ことが挙げられます。

デメリットとしては、

✅対象者が免税から課税事業者になる場合に限られる

✅適用期間に制限がある

ことがあります。

簡易課税と2割特例の選択については、2割特例が適用できる間は2割特例を選ぶことをおすすめします。ただし、業種や個々の事業の状況によって最適な選択が異なる場合もあるため、具体的な条件や制度の詳細を確認することが重要です。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。

本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。