じつは、クレジットカードの明細書には勘違いされていることがあります。

それはクレジットカードの明細書は、

仕入税額控除の書類として認められているわけではないことです。

とはいえ、税務調査でも指摘を受けることはなく、問題なかったのはなぜかというと、少額取引に関する別途規定が存在しているからなんです。

この記事では、

この記事の内容

- クレジットカードの明細書が仕入税額控除として要件を満たさない理由

- これまで問題にならなかった背景

- インボイス制度下でのクレジットカードの明細書の位置づけ

- インボイス制度施行後で変わること

について解説しています。

仕入税額控除とは

消費税では売上に係る消費税から仕入れに係る消費税を控除して、納付する消費税額が算出されます。

この仕入や経費にかかる消費税を売上に係る消費税から控除することを「仕入税額控除」といいます。

仕入税額控除の要件

消費税法では仕入税額控除の要件として、

消費税法第30条7項で、帳簿及び請求書等を保存しない場合には、仕入税額控除は適用できないことが記載されています。

この場合の請求書等は以下の事項が必要です。

ポイント

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行つた年月日

- 課税仕入れに係る資産又は役務の内容

- 第一項に規定する課税仕入れに係る支払対価の額

クレジットカードの明細書の場合、

上記❸の「課税仕入れに係る資産又は役務の内容」が記載されていません。

にもかかわらず、これまでは、クレジットカードの明細書でも税務調査等では、否認されずに済んだと思います。

それは、以下の規定があるからです。

第一項の規定は、事業者が当該課税期間の課税仕入れ等の税額の控除に係る帳簿及び請求書等(同項に規定する課税仕入れに係る支払対価の額の合計額が少額である場合、特定課税仕入れに係るものである場合その他の政令で定める場合における当該課税仕入れ等の税額については、帳簿)を保存しない場合には、当該保存がない課税仕入れ、特定課税仕入れ又は課税貨物に係る課税仕入れ等の税額については、適用しない。ただし、災害その他やむを得ない事情により、当該保存をすることができなかったことを当該事業者において証明した場合は、この限りでない。

この条文は、課税仕入れにおいて「請求書と帳簿」の保存がどのような場合に必要か、また「帳簿のみ」で良い場合はどのような時かを説明しています。以下、わかりやすくまとめます。

「請求書と帳簿」の保存が必要な場合

事業者が特定の課税期間において、課税仕入れ等に関連する税額の控除を受ける場合、その課税仕入れに係る支払対価の合計額が少額ではなく、特定の課税仕入れに関するものでなく、また政令で指定される場合、この場合は「請求書と帳簿」の両方を保存する必要があります。(太字の部分)

「帳簿のみ」で良い場合

課税仕入れにおいて、支払対価の合計額が少額である場合、または特定の課税仕入れに関する場合、その他の政令で指定される場合、この場合は「帳簿」のみの保存で良いです。

(黄色のハイライトの部分)

ただし、災害や他のやむを得ない事情によって「請求書と帳簿」の保存ができなかった場合、事業者がその事情を証明できれば、上記の規定は適用されないことになります。

つまり、少額であれば、帳簿のみで仕入税額控除ができます。

と書かれています。

少額というといくらなのか?が疑問に思うところですが、金額は3万円ということが、消費税法施行令の第49条で定められています。(下記下線部分)

| (課税仕入れ等の税額の控除に係る帳簿等の記載事項等) 第四十九条 法第三十条第七項に規定する政令で定める場合は、次に掲げる場合とする。 一 法第三十条第一項に規定する課税仕入れに係る支払対価の額の合計額が三万円未満である場合 二 法第三十条第一項に規定する課税仕入れに係る支払対価の額の合計額が三万円以上である場合において、同条第七項に規定する請求書等の交付を受けなかつたことにつきやむを得ない理由があるとき(同項に規定する帳簿に当該やむを得ない理由及び当該課税仕入れの相手方の住所又は所在地(国税庁長官が指定する者に係るものを除く。)を記載している場合に限る。)。 三 特定課税仕入れに係るものである場合 https://elaws.e-gov.go.jp/document?lawid=363CO0000000360#Mp-At_49 |

そのため、これまで3万円未満の支出なら、所定の事項が帳簿に記載されていれば、請求書等が具備されなくても、仕入税額控除が認められていました。

インボイス制度による影響

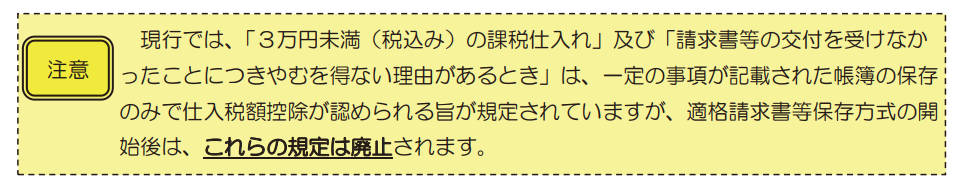

ところが、令和5年10月1日以降、インボイス制度開始に伴い、これが認められなくなります。インボイス制度の手引きにも以下のように規定の廃止が明示されています。

インボイス制度の下では、仕入税額控除の要件として、適格請求書の保存が義務化されます。

適格請求書とは

この適格請求書とは、請求書に以下6つの項目が記載された請求書のことをいいます。

適格請求書の記載事項

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

この適格請求書を保存しないと、消費税の仕入税額控除は受けられなくなります。

もちろん、免税事業者であれば、そもそも消費税の納税義務がないので影響はありません。

インボイス制度下で帳簿保存のみで認められる場合

インボイス制度下では、帳簿保存のみで認められる取引は以下のように限定されます。

- 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

- 出荷者等が卸売市場において行う生鮮食料品等の販売

- 生産者(農協等の組合員)が農協等に委託して行う農林水産物の販売

- 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- 郵便切手類のみを対価とする郵便・貨物サービス

また、従来の3万円未満の取引について、帳簿保存のみで仕入税額控除が認められる規定に代わって、少額特例という規定が設けられています。

少額特例

少額特例は税込みで1万円未満の仕入れに関して、インボイス(請求書)を保存する必要はなく、一定の情報が記載された帳簿を保存するだけで、仕入税額の控除ができます。

ただし、適用対象期間が令和5年10月1日から令和11年9月30日までと期間限定で、基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者に限られます。

くわしくはこちらの記事で解説しています。

http://kotabe-tax.jp/invoice-mitigation/

クレジットカードの明細書の位置づけ

インボイス制度施行後は仕入税額控除の要件が適格請求書の保存に限ります。この場合、クレジットカードの明細書は適格請求書には該当しないのでしょうか。

残念ながら、クレジットカードの明細書は適格請求書には該当しません。

クレジットカード会社のJCBでもクレジットカードの明細書は適格請求書に該当しないことを明示しています。

以下のように、「お客様と加盟店の取引」で発行する「カードを使用したショッピングご利用代金」つまりクレジットカードの明細書では、インボイスを発行できない旨が明示されています。

クレジットカード会社がインボイスを発行するのは、クレジットカード会社との直接取引にあたる、「カード年会費」や「カード再発行手数料」になります。

まとめ

クレジットカードの明細書は、もともと仕入税額控除の要件を満たす書類として認められていたわけではなく、問題にならなかった背景には「3万円未満の少額な取引の場合、帳簿保存のみで仕入税額控除ができる」という規定が大きく影響しています。

インボイス制度下では、上記の規定は廃止されます。

一般の事業者が帳簿保存のみで仕入税額控除が適用できるのは税込み1万円未満の取引(少額特例)となり、適用対象期間が令和5年10月1日から令和11年9月30日までと期間限定で、基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者に限られることになります。

そのため、課税事業者はクレジットカードによる支払いの場合、これまで通り、クレジットカード明細書のみ保存しておくのではなく、適格請求書の保存が必要になることに留意しましょう。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。