2023年10月から導入されるインボイス制度に伴い、企業は実務上の変更点に注意を払う必要があります。というのは、これまでの請求書のルールや保存方法に加え、新たな項目と手続きが追加されるからです。

インボイス制度の実務対応については、売り手側、買い手側の視点で見ることが重要で、

ポイント

✅売り手側では適格請求書の発行と交付

✅買い手側では帳簿の区分経理や保存期間の遵守

といったところがポイントになります。

インボイス制度への移行は、ビジネスにおいて重要なステップです。記事全体では、インボイス制度の概要や具体的な実務上の注意点を詳しく説明しています。ぜひご一読いただき、円滑な移行と効率的な業務運営に役立ててください。

インボイス制度施行後はどうなる?

インボイス制度施行後、実務的にはどんな対応になるのか?インボイス制度における請求書の位置づけや実際の請求書の例、基本的な考え方をまとめました。

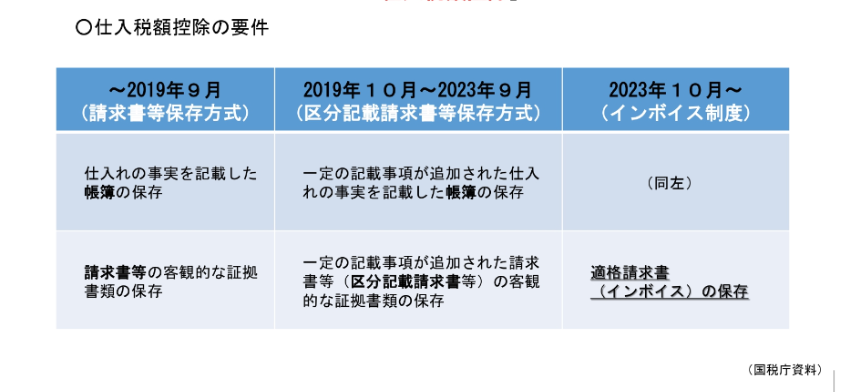

これまでの請求書の経緯

消費税の計算の仕組みは、売上に係る消費税から仕入れや経費に係る消費税を差し引くことで納付する税額を算出します。

売上に係る消費税から差し引く「仕入や経費に係る消費税」を仕入税額控除といいますが、この仕入税額控除として認められるための請求書等の新しいルールがインボイス制度です。じつはインボイス制度は全く新しい方式ではなく、これまでの方法に新たに項目が追加されたイメージになります。

以下は国税庁の資料ですが、これまで以下のように変遷してきました。

- 請求書等保存方式(2019年9月)

- 区分請求書等保存方式(2019年10月~2023年9月)

- インボイス制度(2023年10月~)

適格請求書保存方式の例

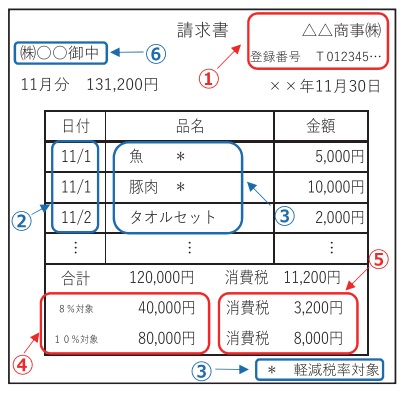

具体的に請求書のどこが変わったかというと、2019年10月~2023年9月までの区分請求書等保存方式に、登録番号、適用税率、税率ごとに区分した消費税額等が加わることになります。

また、「適格請求書」に記載すべき項目は以下になります。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

適格請求書(国税庁資料)

実務対応基本の考え方

実務上、請求書は売り先に送付し、仕入先等からは受領するものです。そのため、インボイス制度での実務対応でも、自社が売り手側になった場合の視点と、買い手側になった場合の視点でそれぞれ考える必要があります。

売り手側では、発行する請求書と交付する時期。買い手側では請求書等の保存方法や期間と帳簿等の経理方法について抑えておく必要があります。

売り手側の実務対応

適格請求書等の交付とタイミング

インボイス制度で交付する適格請求書は、相手の求めがあった場合に応じて適格請求書を交付することが定められています。

また、返品・値引き等があった場合には適格返還請求書を交付することになり、適格請求書に誤りがあった場合には、修正した適格請求書の交付が必要になります。

ポイント

- 相手の求めに応じ→適格請求書を発行

- 返品値引き→適格返還請求書を交付

- 適格請求書に誤りがあった場合→修正した適格請求書の交付

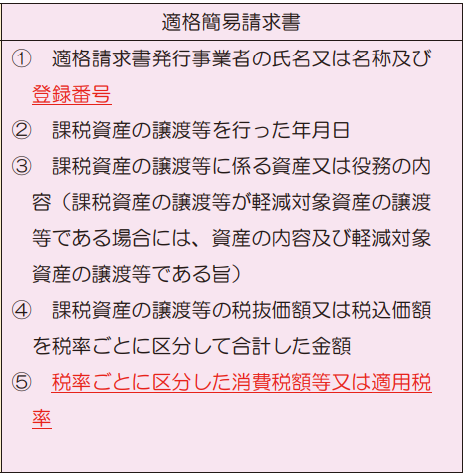

特定の業種で認められる「適格簡易請求書」

適格請求書発行事業者が不特定多数の者に販売・サービスの提供等を行う場合には、適格請求書に代えて、記載事項を簡易にした「適格簡易請求書」を発行することができます。

適格簡易請求書を発行できる具体的な業種としては以下のものがあります。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定多数に対するものに限る)

【適格簡易請求書の例】

交付義務の免除

事業の性質上、適格請求書を発行することが困難な場合には適格請求書の交付は免除されることがあります。

適格請求書の交付が免除される取引とは次の①から⑤に該当する場合です。

- 3万円未満の公共交通機関による旅客の運送

- 出荷者等が卸売市場において行う生鮮食料品等の販売

- 生産者(農協等の組合員)が農協等に委託して行う農林水産物の販売

- 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

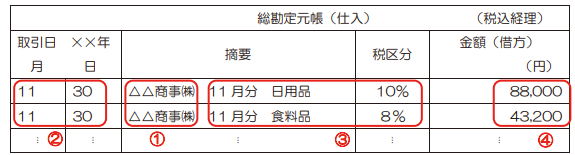

買い手側の実務対応

買い手側の実務対応としては以下の2つのがポイントになります

ポイント

- 一定の事項が記載された帳簿及び請求書等を7年間保存

- 取引等を税率ごとに区分して記帳するなどの経理(区分経理)を行う

帳簿・請求書の範囲と保存期間

保存が必要な請求書は以下のもので、期間は、課税期間の末日の翌日から2月を経過した日から7年間保存する必要があります。

保存が必要な請求書の範囲

- 売り手が交付する適格請求書又は適格簡易請求書

- 買い手が作成する仕入明細書等

- 卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡及び農業協同組合等が委託を受けて行う農林水産物の譲渡について受託者から交付を受ける一定の書類

- ❶から❸の書類に係る電磁的記録

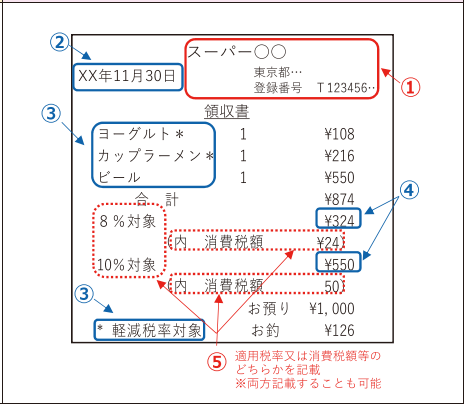

区分経理とは

帳簿等の税率は、標準税率(10%)と軽減税率(8%)の複数税率になっているので、取引を税率ごとに区分して経理する必要があります。

帳簿の記載事項としては以下の項目が必要です。

帳簿の記載事項

帳簿保存のみで仕入税額控除が適用できる場合

適格請求書などの請求書等の交付を受けることが困難な以下の取引は、帳簿のみの保存で仕入税額控除が認められます。

- 「交付義務の免除」❶❹❺に掲げる取引

- 適格簡易請求書の記載事項を満たす入場券が、使用の際に回収される取引

- 古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古物、質物又は建物を当該事業者の棚卸資産として取得する取引

- 適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引

- 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

まとめ

インボイス制度が施行されることで、実務上の注意点がいくつか生じます。まとめると以下のようなポイントが挙げられます。

インボイス制度による請求書の変更

インボイス制度では、適格請求書の発行が要求されます。これまでの区分請求書保存方式に比べて、新たな項目が追加されます。適格請求書には、登録番号や適用税率、税率ごとに区分した消費税額などが含まれます。

売り手側の注意点

売り手側では、適格請求書の交付とタイミングに注意が必要です。相手からの要求があった場合には適格請求書を交付し、返品や値引きがある場合には適格返還請求書を提出する必要があります。また、特定の業種では適格簡易請求書の使用が認められます。

買い手側の注意点

買い手側では、帳簿や請求書の保存方法と期間に留意する必要があります。保存が必要な請求書は、売り手が交付する適格請求書や適格簡易請求書、買い手が作成する仕入明細書などです。これらの書類は、課税期間の末日の翌日から2ヶ月経過した日から7年間保存する必要があります。また、複数税率が導入されているため、取引を税率ごとに区分して経理することが求められます。

交付義務の免除と帳簿保存のみの場合

一部の取引では、適格請求書等の交付を受けることが困難な場合でも、帳簿の保存のみで仕入税額控除が認められる場合があります。ただし、一定の条件が該当する取引に限られます。

最後に、

インボイス制度の導入では、売り手側と買い手側が異なる視点で実務に対応する必要があります。円滑な業務運営のために適切な準備を心がけましょう。

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。