年末調整の時期になると必ず提出を求められる「扶養控除申告書」(正式名称:給与所得者の扶養控除等(異動)申告書)。複雑そうに見える書類で、何をどこに書けばいいのか迷ってしまう方も多いでしょう。

この記事では、扶養控除申告書の書き方を5つのステップに分けて、初心者の方にもわかりやすく解説します。本人の基本情報から、配偶者控除、扶養親族、各種控除まで、具体的な記入方法をすべて網羅しています。

年末調整をスムーズに終わらせ、しっかりと控除を受けるために、ぜひ最後までお読みください。

「扶養控除申告書」とは?

給与所得者の扶養控除等(異動)申告書(以下、「扶養控除申告書」と表記します。は、扶養家族の情報を会社に伝え、適切な所得税の控除を受けるための書類です。

扶養控除申告書の注意点

扶養控除申告書は、主たる給与の支払を受けている勤務先1か所にしか提出できません。複数の勤務先がある場合は、いずれかの勤務先1か所だけに提出します。

提出するタイミングはその年の最初に給与を受ける日の前日まで(中途入社の場合は就職後最初の給与を受ける日の前日まで)に提出する必要があります。

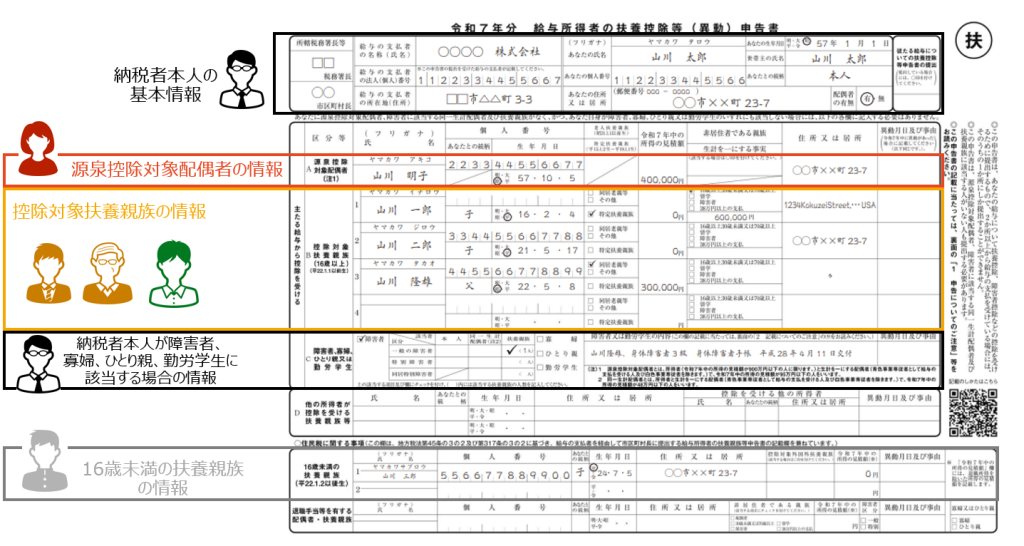

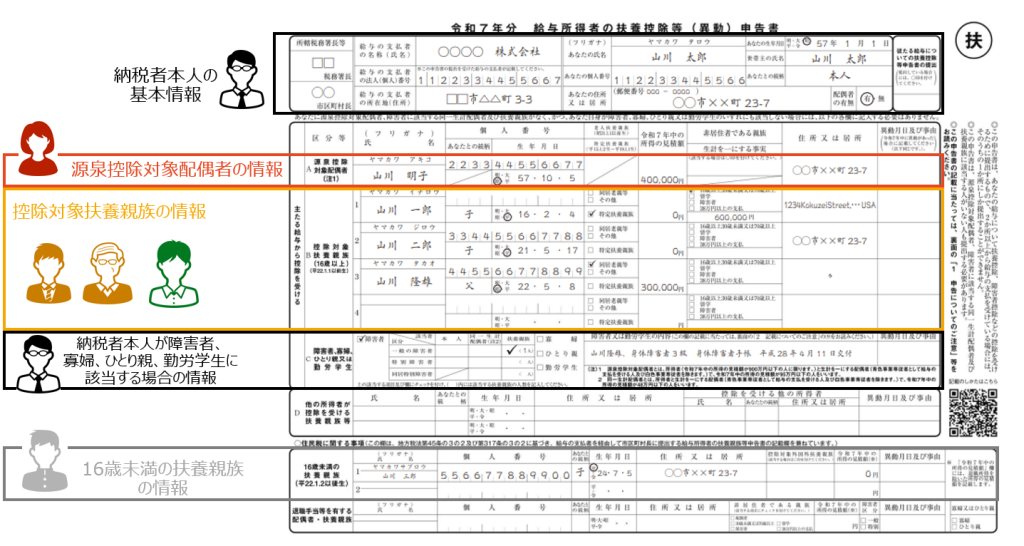

扶養控除申告書で記入する5つの情報

申告書は複雑に見えますが、実際の内容は以下の5つです。

- 納税者本人の基本情報

- 源泉控除対象配偶者の情報

- 控除対象扶養親族の情報

- 納税者本人が障害者・寡婦・ひとり親・勤労学生

- 16歳未満の扶養親族の情報

それぞれの書き方を順番に見ていきましょう。

本人の基本情報の書き方

まずは納税者自身の情報から記入します。

氏名・住所・生年月日

ここは特に迷う部分はありませんが、

住所は現在住んでいる住所(住民票と一致していなくても問題ありません) を記入します。

世帯主と続柄

世帯主欄には、その世帯の代表者の氏名を記入します。

続柄の欄は以下のようになります。

ポイント

- 世帯主本人の場合:「本人」と記入。

- 世帯主が夫で妻が記入する場合:「妻」と記入。

- 世帯主が両親の場合:「父」または「母」と記入。

マイナンバー欄

マイナンバーは12桁の数字で構成されています。すでに会社にマイナンバーを提供済みの場合、従業員が「給与支払者に提供済みのマイナンバーと相違ない」旨を申告書に記載することで省略が可能です。

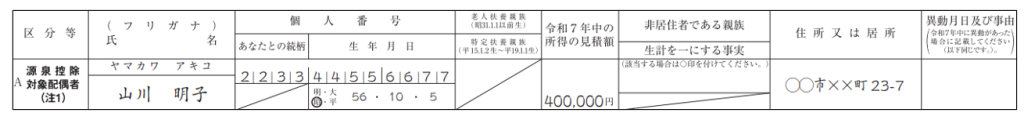

源泉控除対象配偶者の書き方

次に、配偶者がいる方はこの欄に進みます。

源泉控除対象配偶者に該当する場合、配偶者の氏名・個人番号・生年月日・住所・所得の見積額を記入します。

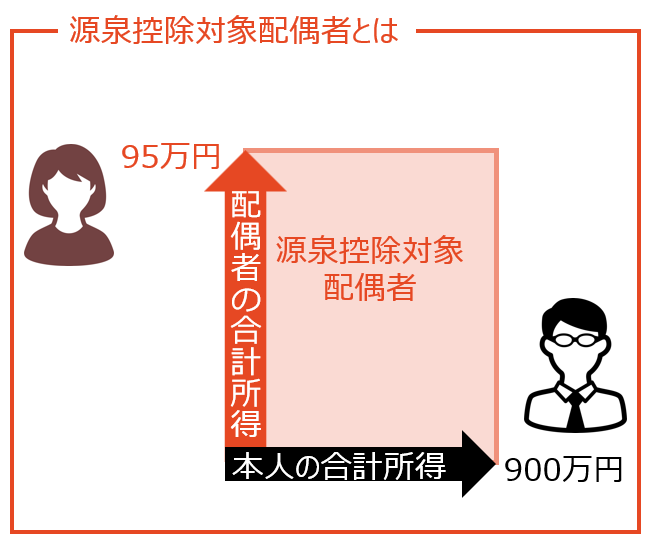

源泉控除対象配偶者とは

所得見積額の考え方

所得とは、税法上、収入から必要経費を差し引いたもの、つまり「もうけ」のことを「所得」と呼んでいます。給与の場合、給与収入から給与所得控除額を差し引いたものが所得になります。

パート収入など収入が変動しやすい方は、現時点で見込める金額 を記載すれば問題ありません。

給与所得の計算方法についてはこちらの記事でくわしく解説しています。

基礎控除申告書等の記入方法のポイントと注意点

控除対象扶養親族の書き方

次に、控除対象扶養親族の記入です。

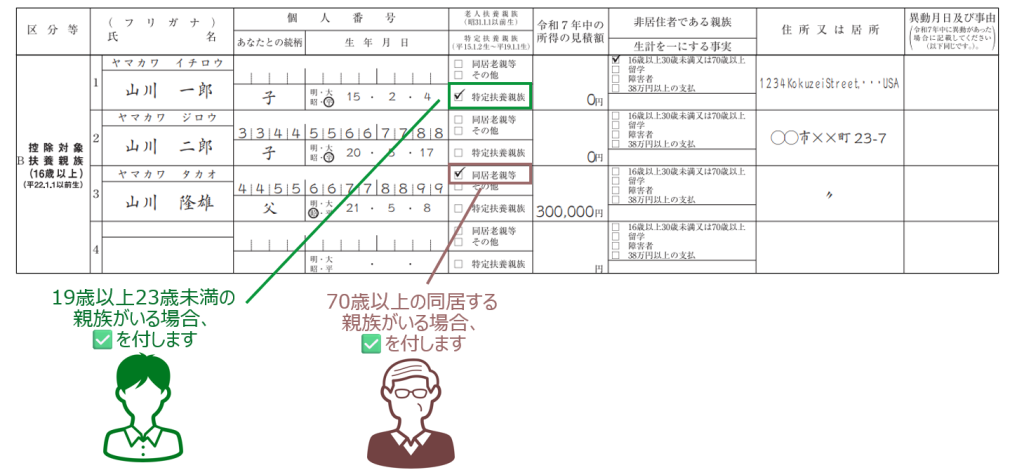

生計を一にする16歳以上で合計所得58万円以下に該当する親族がいる場合、親族の氏名・続柄・個人番号・生年月日・住所・所得の見積額を記入します。

扶養親族の条件

- 配偶者以外の親族(6親等内の血族と3親等内の姻族)である

- 16歳以上である

- 同一生計である

- 合計所得金額58万円以下である

扶養親族が以下に該当する場合には、それぞれ所定の箇所にチェックマークを付します。

特定扶養親族とは

12月31日時点で19歳以上23歳未満に該当する扶養親族のことです。この区分は大学生など教育費がかかる年代を考慮した制度で、通常の扶養控除よりも高い控除額(63万円)が適用されます。

同居老親等とは

老人扶養親族(70歳以上)のうち、納税者またはその配偶者の直系尊属(父母・祖父母など)で同居している方を指します。病気の治療のため1年以上の長期間入院している場合も「同居」に該当します。同居老親等は、通常の老人扶養親族よりもさらに高い控除額(58万円)が適用されます。

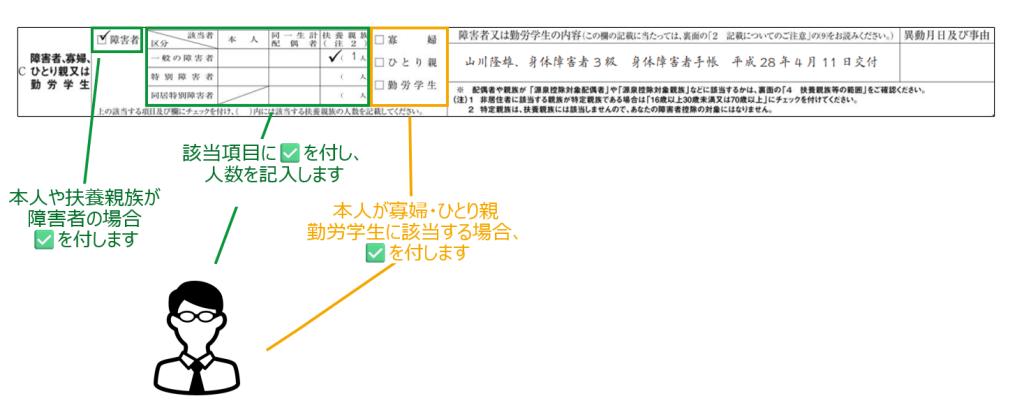

障害者・寡婦(寡夫)・ひとり親・勤労学生の記入方法

本人や扶養親族が障害者に該当する場合、障害者に該当する旨の「障害者」の欄と障害者の区分欄にチェックマークを付し、人数を記入します。

また、寡婦・ひとり親・勤労学生に該当する場合、各々の欄にチェックマークを付します。

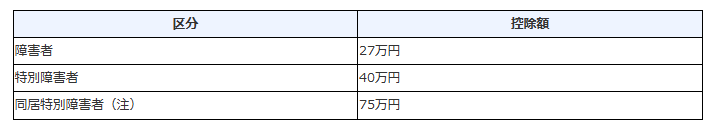

障害者控除

納税者自身、同一生計配偶者または扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。

なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。

障害者控除の控除額は区分に応じて以下のとおりです。

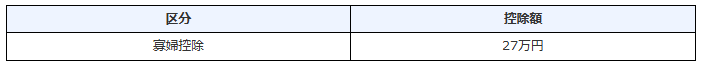

寡婦控除

寡婦とは、原則としてその年の12月31日の現況で、「ひとり親」に該当せず、次のいずれかに当てはまる人です。

- 夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の人

- 夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

寡婦控除の控除額は27万円です。

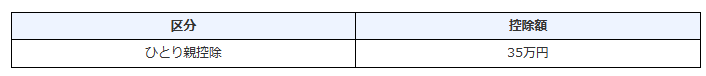

ひとり親控除

ひとり親とは、その年の12月31日の現況で、婚姻をしていないことまたは配偶者の生死の明らかでない一定の人のうち、次の3つの要件のすべてに当てはまる人です。

- その人と事実上婚姻関係と同様の事情にあると認められる一定の人がいないこと。

- 生計を一にする子がいること。

- 合計所得金額が500万円以下であること。

ひとり親控除の控除額は35万円です。

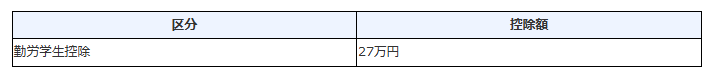

勤労学生控除

勤労学生とは、その年の12月31日の現況で、次の3つの要件のすべてに当てはまる人です。

- 給与所得などの勤労による所得があること

- 合計所得金額が75万円以下で、かつ、勤労に基づく所得以外の所得が10万円以下であること

- 特定の学校の学生、生徒であること

勤労学生控除の控除額は27万円です。

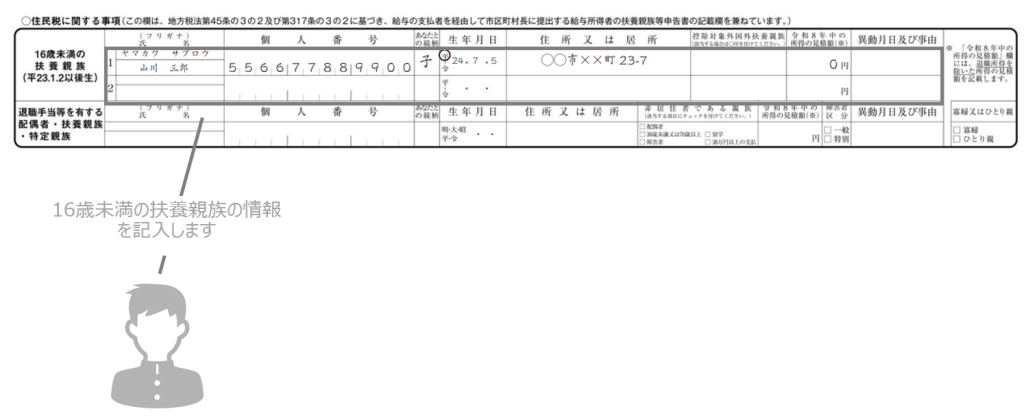

16歳未満の扶養親族の書き方

生計を一にする16歳未満の扶養親族がいる場合、親族の氏名・続柄・個人番号・生年月日・住所・所得の見積額を記入します。

16歳未満の扶養親族とは

16歳未満のに扶養親族は、令和7年現在、平成23年1月2日以降に生まれた16歳未満の扶養親族のことを指します。

16歳以上19歳未満は「一般の控除対象扶養親族」、19歳以上23歳未満は「特定扶養親族」として別の欄に記入します。

なぜ記入が必要なのか

16歳未満の扶養親族は所得税の扶養控除の対象外ですが、住民税の計算や児童手当などの行政サービスに必要なため、申告書に別途欄が設けられています。

まとめ

扶養控除申告書は、扶養家族の情報を会社に正確に伝え、適切な税額控除を受けるために欠かせない書類です。提出先は主たる給与支払元の1か所のみで、その年の最初の給与を受ける前日までに提出する必要があります。

申告書の記入は、本人の基本情報に始まり、源泉控除対象配偶者、控除対象扶養親族、各種控除該当者、16歳未満の扶養親族という5つのステップで構成されています。扶養控除のうち、19歳以上23歳未満の特定扶養親族には63万円、70歳以上の同居老親等には58万円という高額な控除が適用されます。

また、障害者控除、寡婦控除、ひとり親控除、勤労学生控除など、該当する控除を見落とさないことも大切です。

16歳未満の扶養親族は所得税控除の対象外ですが、住民税計算や児童手当のために記入が必要です。