適格請求書等保存方式 買い手側の留意点

1.帳簿の記載事項

帳簿の記載事項は、「区分請求書等保存方式」の場合と同様に以下のようになります。

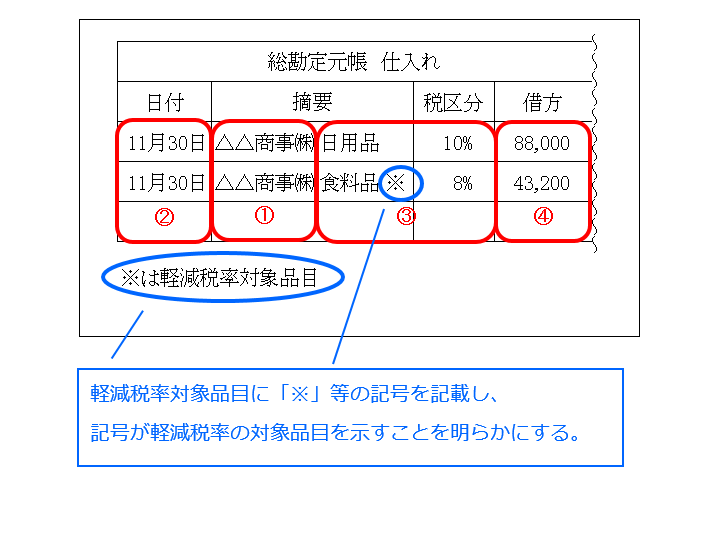

①課税仕入れの相手方の氏名又は名称②課税仕入れを行った年月③課税仕入れに係る資産又は役務の内容(軽減対象資産の譲渡等に係るものである旨)④課税仕入れに係る支払対価の額

2.請求書等の範囲

保存が必要となる請求書等には、以下のものが含まれます。

①適格請求書又は適格簡易請求書

②仕入明細書等(適格請求書の記載事項が記載され相手方の確認を受けたもの)

③卸売市場において委託を受けて行われる生鮮食料品の譲渡及び農業協同組合等が委託を受けて行う

農林水産物の譲渡について交付を受ける一定の書類

④①から③の書類に係る電磁的記録

3.帳簿保存のみで仕入税額控除が認められる場合

請求書等の交付を受けることが困難な以下の取引は、帳簿のみの保存で仕入税額控除が認められます。

①適格請求書の交付義務が免除される取引

②適格簡易請求書の記載事項を満たす入場券等が使用の際に回収される取引

③古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、

古物、質物又は建物を棚卸資産として取得する取引

④適格請求書発行事業者でない者から再生資源または再生部品を棚卸資産として購入する取引

⑤従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

| *注意

現行、「3万円未満の課税仕入れ」及び「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は法定事項が記載された帳簿の保存のみで仕入税額控除が認められる旨が規定されていますが、適格請求書等保存方式のもとでは、これらの規定は廃止されます。 |

4.免税事業者からの課税仕入れに係る経過措置

適格請求書等保存方式が導入されると、免税事業者など適格請求書発行事業者でない者から行う課税仕入れについては、仕入税額控除ができなくなります。

ただし、区分記載請求書等と同様の事項が記載された請求書等を保存し、帳簿にこの経過措置の規定の適用を受ける旨が記載されている場合には、次の表のとおり、一定期間は、仕入税額相当額の一定割合の控除を認める経過措置が設けられています。

| 期間 | 割合 |

| 平成35年10月1日から平成38年9月30日まで | 仕入税額相当額の80% |

| 平成38年10月1日から平成41年9月30日まで | 仕入税額相当額の50% |

適格請求書等保存方式 免税事業者

適格請求書等保存方式が導入されると、免税事業者にとっても留意すべきことがでてきます。

平成35年10月1日以降、適格請求書発行事業者として登録しなければ、適格請求書を発行することができません。

この適格請求書発行事業者の登録は、課税事業者でなければ、受けることはできないので、免税事業者は適格請求書発行事業者の登録ができず、取引の相手方にとっては、仕入税額控除ができなくなります。

適格請求書発行事業者の登録手続

免税事業者が適格請求書発行事業者の登録をするためには、事前に課税事業者となる必要があります。通常、課税事業者となるためには、課税事業者の適用を受ける課税期間の初日の前日までに「消費税課税事業者選択届出書」を提出する必要があります。

経過措置

ただし、平成35年10月1日を含む課税期間中に適格請求書発行事業者の登録を受ける場合には、登録を受けた日から課税事業者となる経過措置が設けられています。

_________________________________

■文責 井手昭仁

■免責

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。

本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。