消費税における請求書等の保存

消費税においての納付額の計算は、売上に係る消費税から仕入れに係る消費税を差し引いて、

納付する消費税を求めます。

この仕入れに係る消費税を差し引くことを「仕入税額控除」といいます。

ただし、この仕入税額控除については要件があって、

法定事項が記載された帳簿及び請求書等の保存が要件とされています。

この請求書の保存方法が、消費税の改正によって、変更となります。

請求書等の保存様式の変更時期

請求書等の保存様式は、今後2段階で変更となります。

まずは、現行の「請求書等保存方式」から

平成31年10月1日より「区分記載請求書方式」によることとなり、

平成35年10月1日より「適格請求書等保存方式(インボイス制度)」になります。

比較表

請求書等の保存様式の概要を比較したものを一覧にしてみると

次のようになります。

| 期間 | 帳簿への記載事項 | 請求書等への記載事項 |

| 請求書等保存方式

現行制度 |

①相手方の氏名又は名称 ②取引年月日 ③取引の内容 ④対価の額 |

①請求書発行者の氏名又は名称 ②取引年月日 ③取引の内容 ④対価の額 ⑤請求書受領者の氏名又は名称 |

| 区分記載請求書方式

平成31年10月1日ー平成35年9月30日 |

①相手方の氏名又は名称 ②取引年月日 ③取引の内容 ④対価の額 ⑤軽減税率の対象品目である旨 |

①請求書発行者の氏名又は名称 ②取引年月日 ③取引の内容 ④対価の額 ⑤請求書受領者の氏名又は名称 ⑥軽減税率の対象品目である旨 ⑦税率ごとに合計した税込対価の額 |

| 適格請求書等保存方式

平成35年10月1日ー |

①相手方の氏名又は名称 ②取引年月日 ③取引の内容 ④対価の額 ⑤軽減税率の対象品目である旨 |

①適格請求書発行事業者の氏名又は名称及び登録番号 ②取引年月日 ③取引内容(軽減税率の対象品目である旨) ④税率ごとに合計した対価の額及び適用税率 ⑤消費税額等 ⑥書類の交付を受ける事業者の氏名又は名称 |

このうち、

「区分記載請求書方式」を今回取り上げ、

「適格請求書等保存方式(インボイス制度)」については、次回お伝えしたいと思います。

区分記載請求書方式

「区分記載請求書方式」では、一部、追加項目が増えますが、

概ね現行の「請求書等保存方式」と変わりありません。

追加項目は、上記の比較表で赤字の部分、

帳簿の記載事項については、「⑤軽減税率の対象品目である旨」

請求書等への記載事項については、「⑥軽減税率の対象品目である旨」、「⑦税率ごとに合計した税込対価の額」の部分です。

では、具体的に、帳簿や請求書への記載方法はどうなるのか?以下に帳簿と請求書それぞれの事例を挙げてみました。

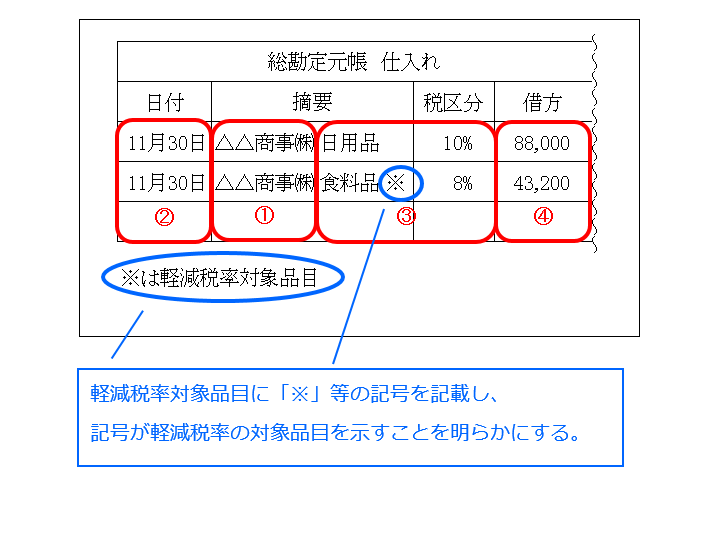

1.帳簿の記載例

区分記載請求書方式での帳簿の記載例は、下図のようになります。

①課税仕入れの相手方の氏名又は名称②課税仕入れを行った年月③課税仕入れに係る資産又は役務の内容(軽減対象資産の譲渡等に係るものである旨)④課税仕入れに係る支払対価の額

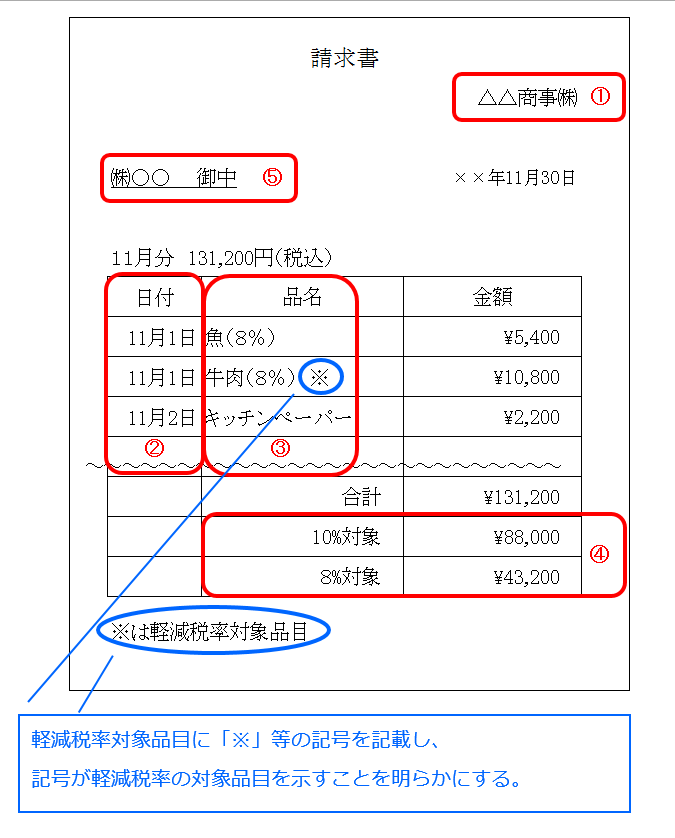

2.請求書の記載例

区分記載請求書方式での請求書の記載例は、下図のようになります。

①区分記載請求書等発行者の氏名又は名称

②課税資産の譲渡等を行った年月日

③課税資産の譲渡等に係る資産又は役務の内容(軽減対象資産の譲渡等である旨)

④税率ごとに区分して合計した課税資産の譲渡等の対価の額(税込)

⑤書類の交付を受ける事業者の氏名又は名称

3.注意点

帳簿も請求書についても、上図の青い丸で囲んだ箇所のように、軽減税率対象の品目については、「※」等の記号を記載し、記号が軽減税率の対象品目を示すことを明らかにする文言を記載する必要があります。

_________________________________

■文責 井手昭仁

■免責

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。

本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。