今般、業績が好調な企業も多く見受けられ、設備投資も活発化してきました。平成29年度税制改正では、この設備投資に対する整備拡充も行われました。

今回は、その設備投資関連の改正を取り上げたいと思います。

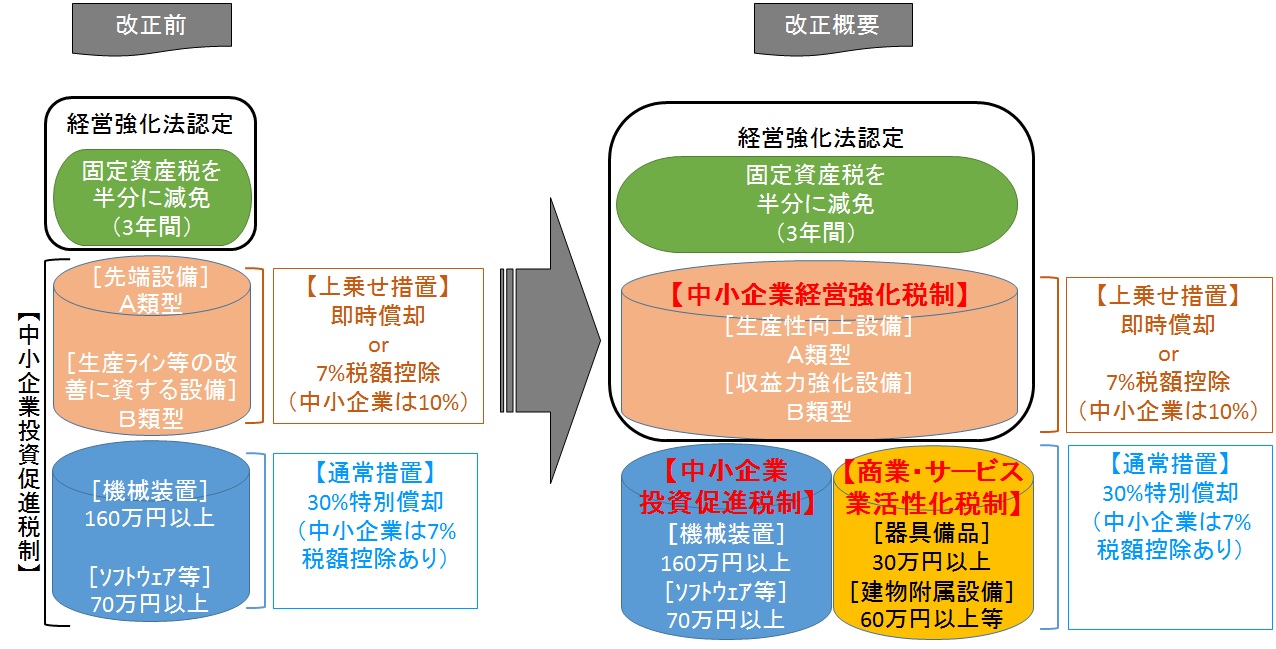

従来より、「中小企業投資促進税制」がありましたが、今回の改正では、その中小企業投資促進税制の上乗せ措置(即時償却等)を改組し、中小企業経営強化税制が創設されました。また対象設備を拡充し、一定の器具備品・建物附属設備を追加することで、サービス業も含めた幅広い中小企業の生産性向上を後押しする制度設計がされています。

中小企業投資促進税制

中小企業における生産性向上等を図るため、一定の設備投資を行った場合に、特別償却又は税額控除の適用を認める措置です。

適用期間:平成30年度末まで

| 対象者 | ・中小企業者等(資本金額1億円以下の法人、農業協同組合等)

・従業員数1000人以下の個人事業主 |

| 対象業種 | 製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、卸売業、道路貨物運送業、倉庫業、港湾運送業、ガス業、小売業、料理店業その他の飲食店業(料亭、バー、キャバレー、ナイトクラブその他これらに類する事業を除く)、一般旅客自動車運送業、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、梱包業、郵便業、通信業、損害保険代理業及びサービス業(物品賃貸業及び映画業以外の娯楽業を除く)*性風俗関連特殊営業に該当する者は除く |

| 対象設備 | ・機械及び装置(1台160万円以上) |

| ・測定工具及び検査工具(1台120万円以上、1台30万円以上かつ複数合計120万円以上) | |

| ・一定のソフトウェア(一のソフトウェアが70万円以上、複数合計70万円以上)*複写して販売するための原本、開発研究用のもの、サーバー用OSのうち一定のものなどは除く | |

| ・貨物自動車(車両総重量3.5トン以上) | |

| ・内航船舶(取得価格の75%が対象) | |

| 措置内容 | 個人事業主、資本金3,000万円以下の中小企業→30%特別償却又は7%税額控除 |

| 資本金3,000万円超の中小企業→30%特別償却 |

商業・サービス業・農林水産業活性化税制

商業・サービス業・農林水産業を含む中小企業等の活性化を図るため、一定の要件を満たした経営改善設備の取得を行った場合に、特別償却又は税額控除の適用を認める措置です。なお、経営改善指導を行う機関(商工会議所、認定経営革新等支援機関等)の経営改善指導を受ける必要があります。

適用期間:平成30年度末まで

| 対象者 | ・中小企業者等(資本金額1億円以下の法人、農業協同組合等)

・従業員数1000人以下の個人事業主 |

| 対象業種 | 卸売業、小売業、情報通信業、一般旅客自動車運送業、道路貨物運送業、倉庫業、港湾運送業、梱包業、損害保険代理業、不動産業、物品賃貸業、専門サービス業、広告業、技術サービス業、宿泊業、飲食店業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、社会保険・社会福祉・介護事業、サービス業(教育・学習支援業、映画業、協同組合、他に分類されないサービス業(廃棄物処理業、自動車整備業、機械等修理業、職業・労働者派遣業、その他の事業サービス業))、農業、林業、漁業、水産養殖業*性風俗関連特殊営業に該当する者は除く |

| 対象設備 | ・器具備品(1台30万円以上) |

| ・建物附属設備(1台60万円以上) | |

| 措置内容 | 個人事業主、資本金3,000万円以下の中小企業→30%特別償却又は7%税額控除 |

| 資本金3,000万円超の中小企業→30%特別償却 |

中小企業経営強化税制

中小企業の稼ぐ力を向上させる取り組みを支援するため、中小企業等経営強化法の計画認定に基づく設備投資を行った場合に、特別償却又は税額控除の適用を認める措置です。

なお、適用にあたっては、【生産性向上設備(A類型)】は、その取得設備について、工業会等からの証明の取得が必要です。【収益力強化設備(B類型)】は、経済産業局からの確認書の取得、担当省庁の主務大臣の計画認定を受けることが必要です。

適用期間:平成30年度末まで

| 類型 | 生産性向上設備(A類型) | 収益力強化設備(B類型) |

| 要件 | ①経営強化法の認定

②生産性が旧モデル比年平均1%以上改善する設備 |

①経営強化法の認定

②投資収益率が年平均5%以上の投資計画に係る設備 |

| 対象業種 | 中小企業投資促進税制の対象事業及び商業・サービス業・農林水産業活性化税制の対象事業 | |

| 対象設備 | ◆機械・装置(160万円以上)

◆測定工具及び検査工具(30万円以上) ◆器具・備品(30万円以上)(試験・測定機器など) ◆建物付属設備(60万円以上)(ボイラー、空調など) ◆ソフトウェア(70万円以上)(情報を収集・分析・指示する機能) |

◆機械・装置(160万円以上)

◆工具(30万円以上) ◆器具・備品(30万円以上) ◆建物付属設備(60万円以上) ◆ソフトウェア(70万円以上) |

| 確認者 | 工業会等 | 経済産業局 |

| その他要件 | 生産等設備を構成するものであること(国内への投資であること、中古資産・貸付資産でないこと等)

*事業の用に直接供される設備(生産等設備が対象)。例えば事務用器具備品、本店、寄宿舎等に建物付属設備等は対象外 |

|

| 税制措置 | 即時償却又は7%税額控除(資本金3,000万円以下の中小企業、個人事業主の税額控除は10%) | |

各制度の利用については、事前に申請の必要があるなど手続き方法が異なります。くわしくは中小企業庁のホームページをご覧ください。

中小企業庁ホームページ http://www.chusho.meti.go.jp/keiei/kyoka/

____________________________________

■文責 井手昭仁

■免責

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。

本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。