前回に引き続き、年末調整の注意点として、今回は、扶養控除申告書・配偶者特別控除申告書の記載要領についてお伝えしていきます。

配偶者控除・配偶者特別控除が大きく改正されたことに伴い、年末調整で記入する扶養控除等申告書等が変わりました。記入する用紙が2枚から3枚になり、記入内容にも新たに追加された項目があります。

申告書等の変更

まず、用紙の種類から。今回の年末調整から記入する用紙が1枚増えています。これは昨年までの配偶者控除についての記載項目が増え、「保険料控除申告書兼配偶者特別控除申告書」が2枚に分離されたため、枚数的には1枚増えています。

扶養控除等申告書の記入

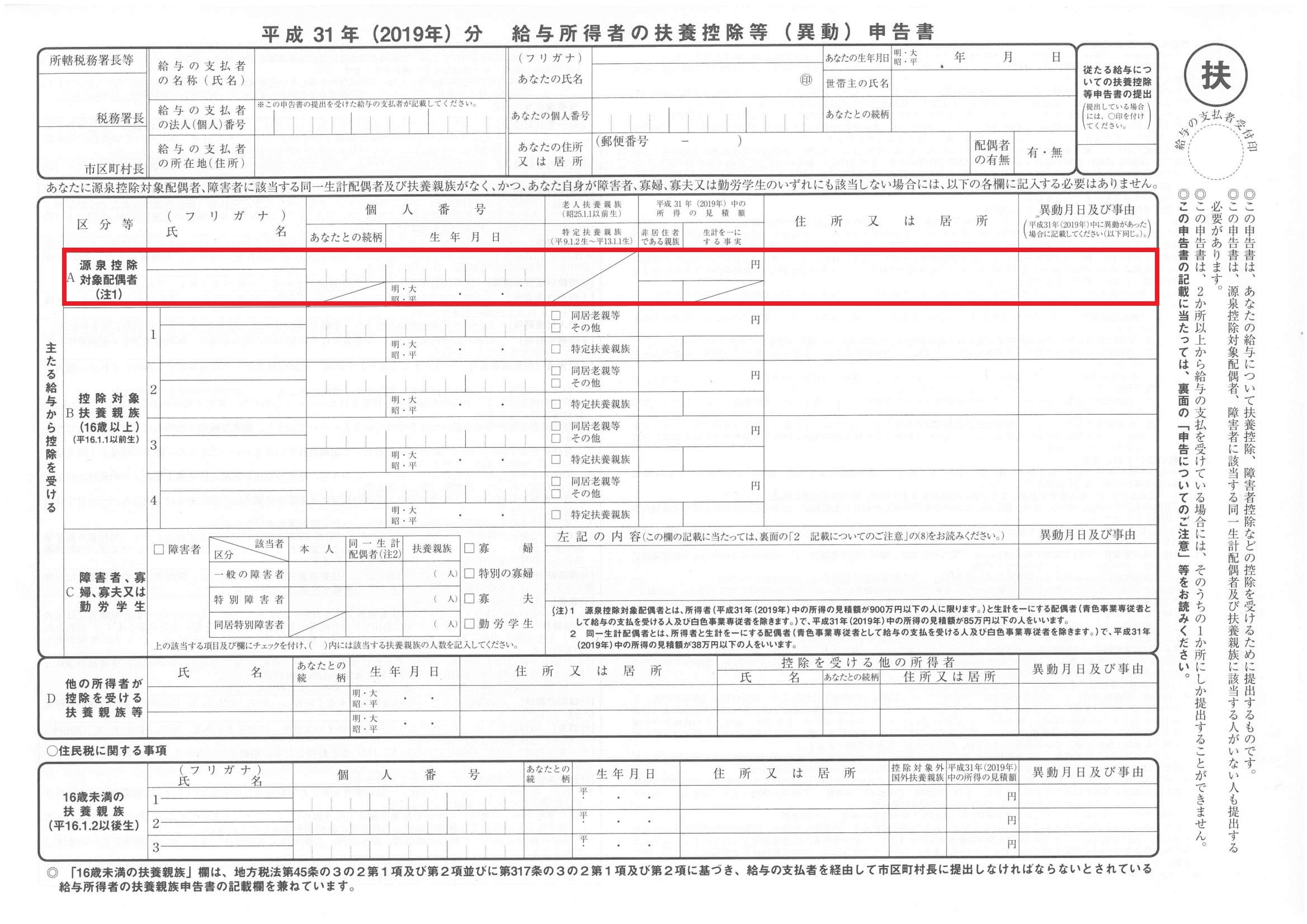

扶養控除等申告書で注意が必要なのは、配偶者の欄です。下図の赤枠の箇所ですが、その表記された文言が「源泉控除対象配偶者」となっています。

源泉控除対象配偶者については、注記がありますが、概ね本人の所得が900万円以下(給与収入で1,120万円以下)で、配偶者の所得が85万以下(給与収入で150万円以下)の場合に配偶者の情報を記入するという解釈でよいと思います。

配偶者控除等申告書の記入

この申告書は配偶者控除又は配偶者特別控除を受ける人が提出するもので、

本人の所得が1,000万円(給与収入で1,220万円)以下で

配偶者の所得が123万円(給与収入で201万円)以下の人に限ります。

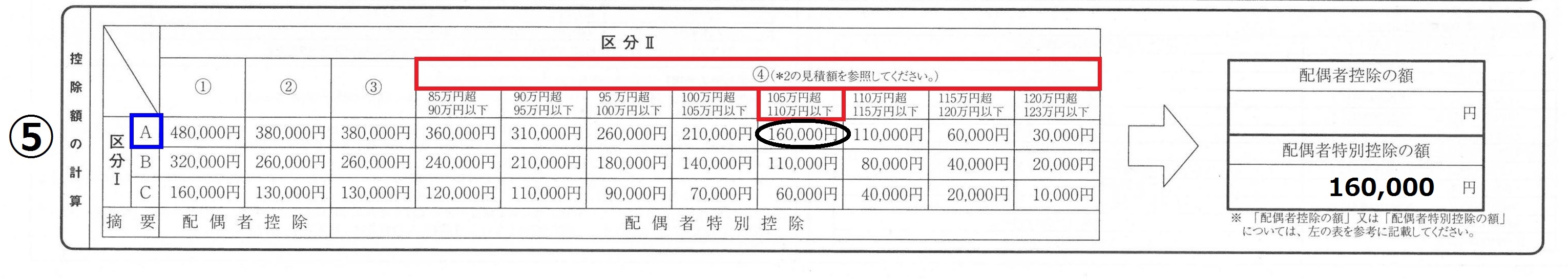

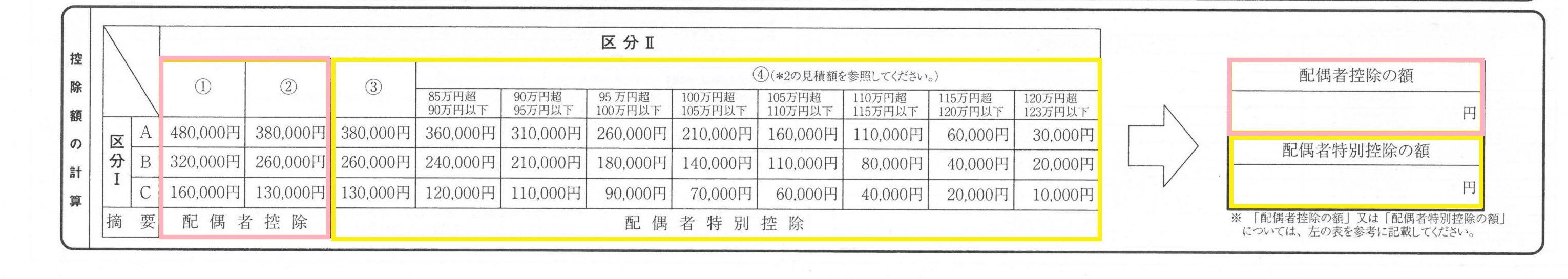

記入は青の枠①②が本人の所得と区分判定、赤の枠③④が配偶者の所得と区分判定、緑の枠⑤がその本人と配偶者の区分判定による控除額の算出箇所です。

事例として数字を使ったほうがわかりやすいと思いますので、本人の給与収入500万円、配偶者の給与収入180万円として事例で解説します。

最初に、所得を算出しますが、その求めた数値はそれぞれ以下のようになります。

|

本人の所得 5,0000,000ー1,540,000=3,460,000円 |

配偶者の所得 1,800,000ー720,000=1,080,000円 |

本人の所得と区分の記入

① 給与の収入金額と求めた所得金額を記入します。

② 所得金額を転記し、該当する判定の箇所にチェックを付します。事例の場合、所得は346万円なので(A)900万円以下に該当し、右端の区分にその「A」を記載します。

これで、本人の区分欄である「区分Ⅰ」はAになります。

配偶者の所得と区分の記入

③ 給与の収入金額と求めた所得金額を記入します。

④ 所得金額を転記し、該当する判定の箇所にチェックを付します。事例の場合、所得は108万円なので判定は「④」に該当し、右端の区分にその「④」を記載します。

これで、配偶者の区分欄である「区分Ⅱ」は④になります。

配偶者控除の額と配偶者特別控除の額の記入

上で判定した「区分Ⅰ」と「区分Ⅱ」の交差するところが控除の金額になります。事例の場合「区分Ⅰ」が「A」で「区分Ⅱ」が「④」になります。④の欄は所得に応じて範囲が示されているので、そこに合致する金額を求めます。

事例の場合、配偶者の所得は、108万円で、「105万円超110万円以下」の列で、「A」の行と交わった「160,000円」が控除額になります。右側の金額記入欄の下の欄にその金額を記入します。

この数字を記入する欄は上段が配偶者控除、下段が配偶者特別控除になっています。

なお、「区分Ⅱ」の①と②が「配偶者控除」③と④が配偶者特別控除になります。

注意点

この記入要領は、本人、配偶者が給与収入のみであることを前提としています。年金その他、給与所得以外の所得がある場合には、その所得も合算する必要がありますので、その際には本人の所得①の箇所、配偶者の所得②の箇所の記入はご注意ください。

■文責 井手昭仁

■免責

本記事の内容は、投稿時点での税法、会計基準会社法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合、専門家に相談の上行うか、十分に内容を検討の上、実行して下さい。

本情報の利用により損害が発生することがあっても、筆者及び当事務所は一切責任を負いかねますのでご了承下さい。